Las tiendas de descuento duro continúan en proceso de desaceleración

Noticia seleccionada por América Retail: Katherine Palacios

-25 febrero, 2022

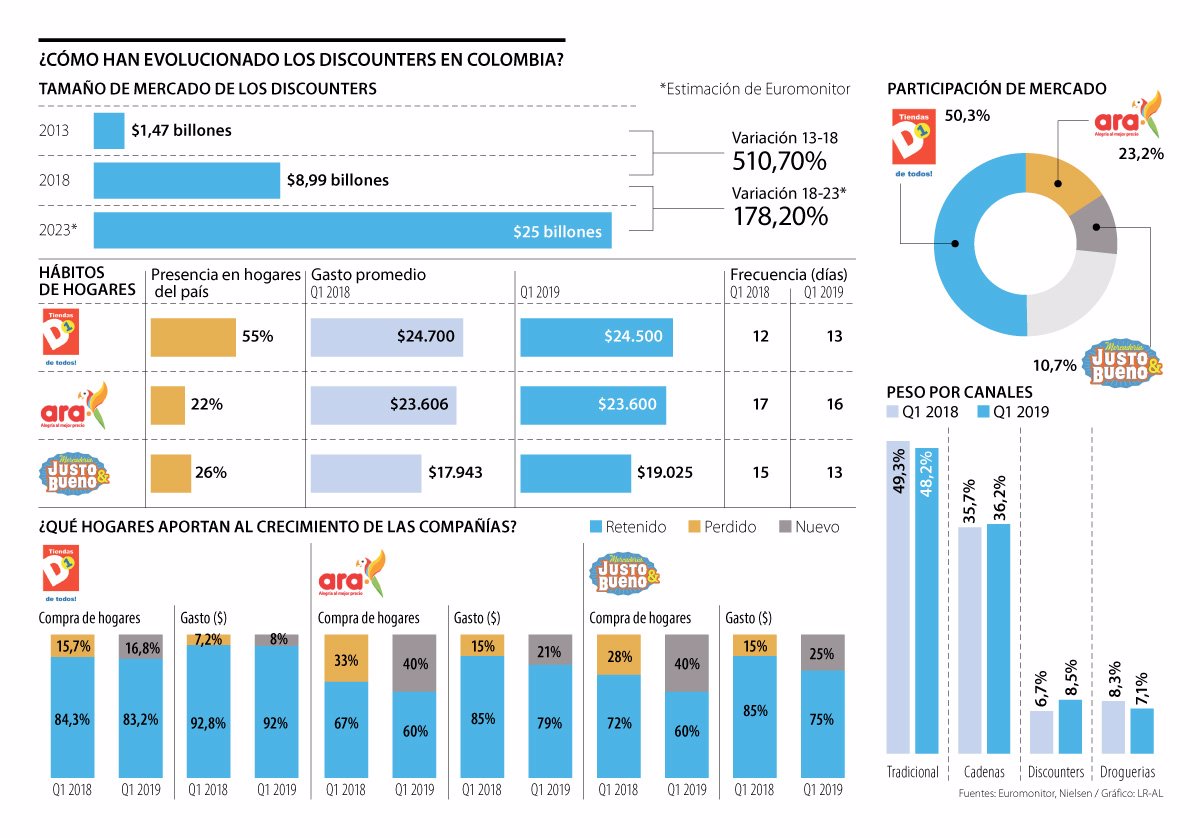

Las tiendas de descuento duro eran el canal de compra del 15,68% de los consumidores de ingresos bajos en enero del 2021, pero ese porcentaje se redujo al 12,2% el mes pasado.

Las tiendas de descuento duro continúan en proceso de desaceleración en Colombia en la medida en la que los consumidores vuelven a la omnicanalidad y continúa el crecimiento de canales emergentes, concluyó un informe de Kantar Worldpanel.

El Consumer Insights Q4 2021 señala que “los discounters no crecieron durante el último año en estratos medios, los perfiles de compradores en los que históricamente han estado más desarrollados”.

De hecho, en términos generales “este canal ha crecido tanto y tan rápido, que le será más difícil mantener las mismas tasas de crecimiento que venía teniendo” en el 2022.

El director Comercial para Kantar Worldpanel, Jaime García, indicó que junto a la desaceleración de las tiendas de descuento duro también decreció el volumen frente al último trimestre de 2020.

A la par, “se observa una recuperación del canal tradicional y un crecimiento de las hiperbodegas, lo que demuestra una fragmentación del mercado. Asimismo, los canales especializados e independientes sostienen el crecimiento”, puntualizó García.

Aun así, los discounters tuvieron la mayor penetración en 2021 con un 97%, lo que quiere decir que tuvieron mayor impacto de ventas entre los consumidores.

Muy cerca aparecen las tiendas especializadas (96%), los canales tradicionales (95%), los minimercados (93%) y las grandes cadenas (91%).

“A pesar de que la presión inflacionaria influye directamente en el consumo del hogar, en 2022 hay oportunidades significativas de crecimiento. La subida de la inflación tiene un impacto de corto plazo; tenemos la experiencia de que en el pasado los compradores tienden a regresar a su consumo habitual unos meses después del incremento de precios”, manifestó García.

Por transacciones, las tiendas de descuento duro eran el canal de compra del 15,68% de los consumidores de ingresos bajos en enero del 2021, pero ese porcentaje se redujo al 12,2% el mes pasado, al igual que los colombianos de ingresos medios, en cuyo caso la cuota cayó del 12,73% al 10,21% en el mismo período.

Entre tanto, en los hogares colombianos de ingresos altos las tiendas de descuento participaron con el 7,92% dentro de los canales de compra en términos de transacciones en enero de 2021, en tanto que en el mismo mes de este año esa participación cayó al 6,35%, de acuerdo a un reciente informe de la consultora Raddar.

En este explica que “la preocupación por el abastecimiento dentro del hogar también generó un cambio en los canales de compra a los que los hogares suelen acudir, descontando participación en la asistencia a las tiendas de barrio que por lo general lideran dentro de las opciones”.

Agrega que “respecto a enero de 2020, almacenes de cadena y supermercados crecieron de manera importante, teniendo en cuenta que se registró́ una mayor asistencia a establecimientos donde hay más posibilidades de obtener beneficios al comprar por cantidad y que los hogares han venido apalancando sus comprar a través del crédito”.

Según Raddar, el gasto de los hogares colombianos en enero se ubicó en los $72 billones, un crecimiento en pesos corrientes del 11,40%, aunque la percepción de compra se resintió duramente en ese período.

La cifra de gasto no es del todo mala si se tiene en cuenta que la inflación anual hasta enero se ubicó en el 6,9% y este “casi siempre el mes más difícil en la canasta de gasto de los hogares”.

“Al descontar el efecto de los precios, el crecimiento real del gasto de los hogares durante el primer mes del año fue de 4,16% frente a enero del 2021″, indicó.

Cifras divulgadas en la reciente Bitácora Económica de la Federación Nacional de Comerciantes (Fenalco) indican que “los formatos de descuento tienen una participación del 22% en el mercado colombiano de víveres y abarrotes y que al menos siete de cada diez hogares compran en discounters con alguna regularidad”.

Destaca que el modelo está “incursionando en la venta de electrodomésticos, utensilios para la casa, anchetas, útiles escolares y otros artículos de acuerdo a la temporada del año. (…) igualmente, en 2021 se disparó la inversión publicitaria de estos almacenes. Este mayor incremento se concentra en los medios como la televisión, paradas de bus y Transmilenio en Bogotá”.

Gabriel Rodríguez

Gabriel Rodríguez Pie de foto. Crédito (Nombre Apellido,

Pie de foto. Crédito (Nombre Apellido,