¿Cuales son los retos y las últimas tendencias y cómo aprovecharlas para beneficio de las empresas?¿Cuales son los retos y las últimas tendencias y cómo aprovecharlas para beneficio de la empresas?

29/01/202429/01/2024

CompartirShare

Tendencias de estrategias de marcas propias:Tendencias de estrategias de marcas propias:

Introducción

PMLA: La Private Label Manufacturers Association (PLMA) es una organización líder en la industria que se dedica a promover las marcas privadas y proporcionar información valiosa y recursos para los minoristas y fabricantes en este espacio.PMLA: La Private Label Manufacturers Association (PLMA) es una organización líder en la industria que se dedica a promover las marcas privadas y proporcionar información valiosa y recursos para los minoristas y fabricantes en este espacio.

Según la PLMA, las ventas de marcas privadas han estado creciendo a un ritmo constante en los últimos años. En 2021, las ventas de marcas privadas en todos los canales minoristas alcanzaron un récord de $170 mil millones en Estados Unidos, lo que representa un aumento del 12.5% en comparación con el año anterior.Según la PLMA, las ventas de marcas privadas han estado creciendo a un ritmo constante en los últimos años. En 2021, las ventas de marcas privadas en todos los canales minoristas alcanzaron un récord de $170 mil millones en Estados Unidos, lo que representa un aumento del 12.5% en comparación con el año anterior.

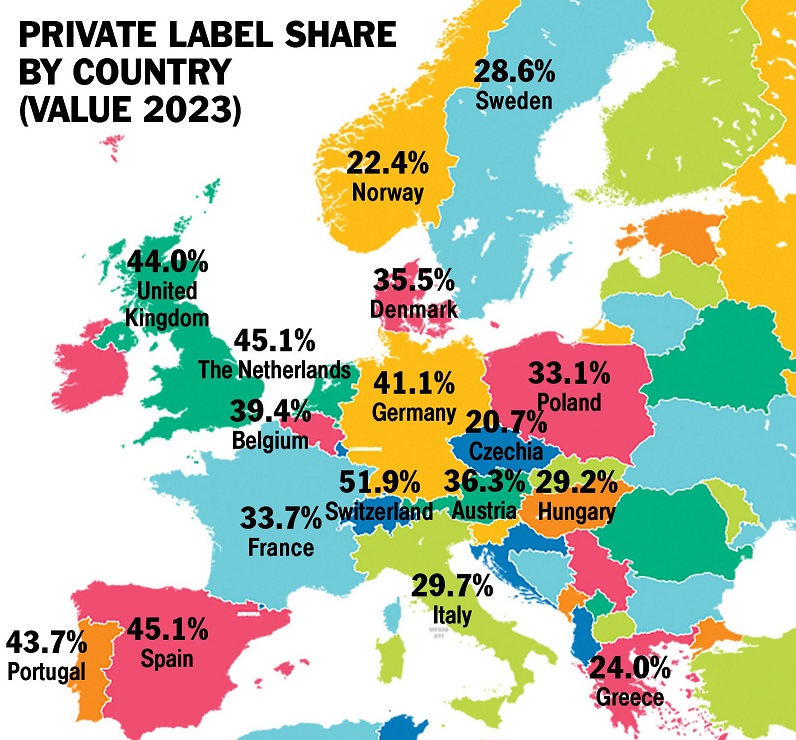

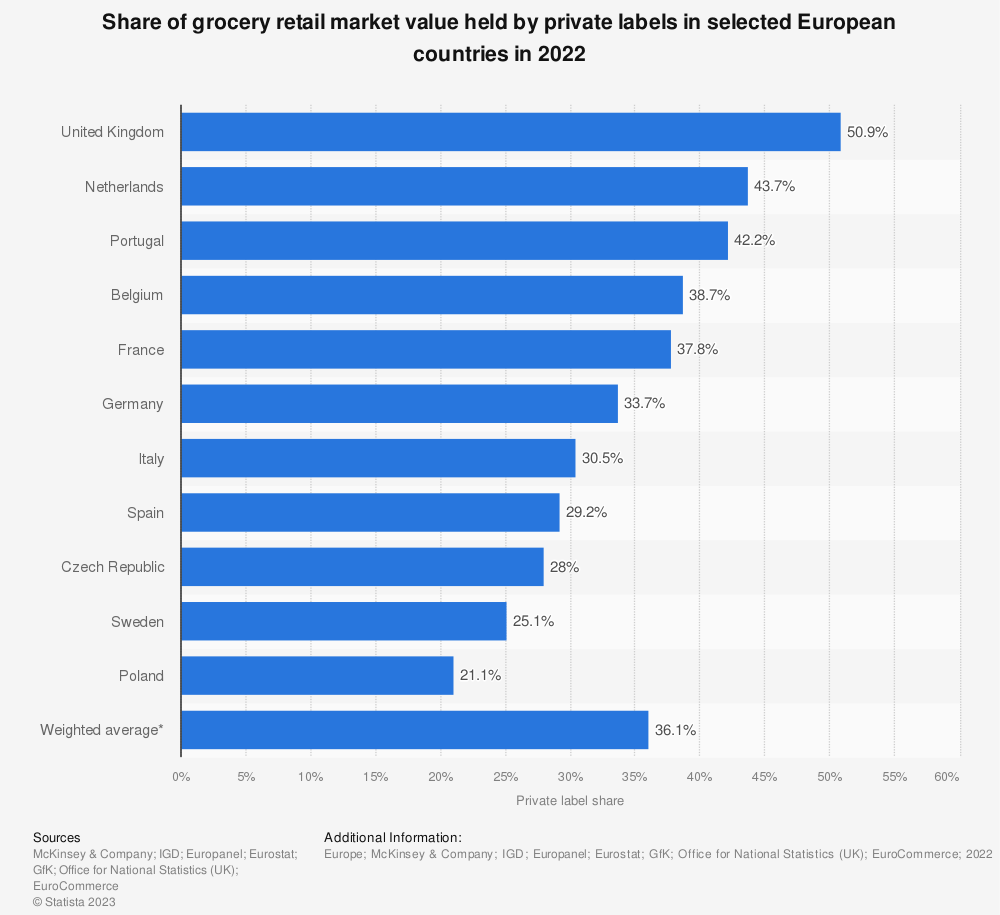

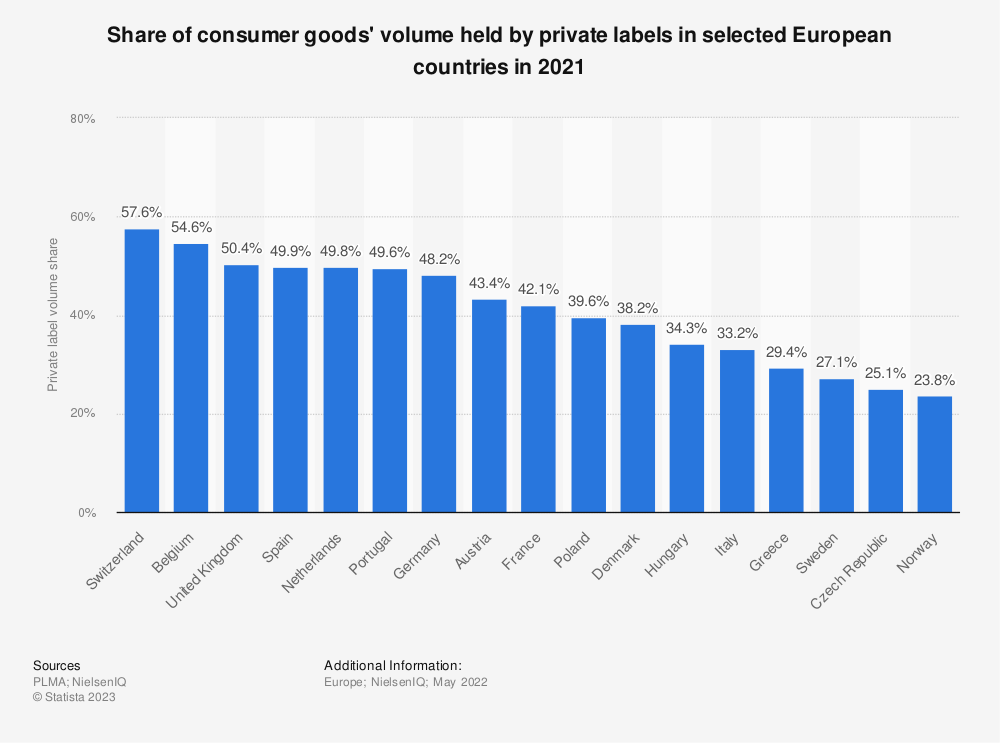

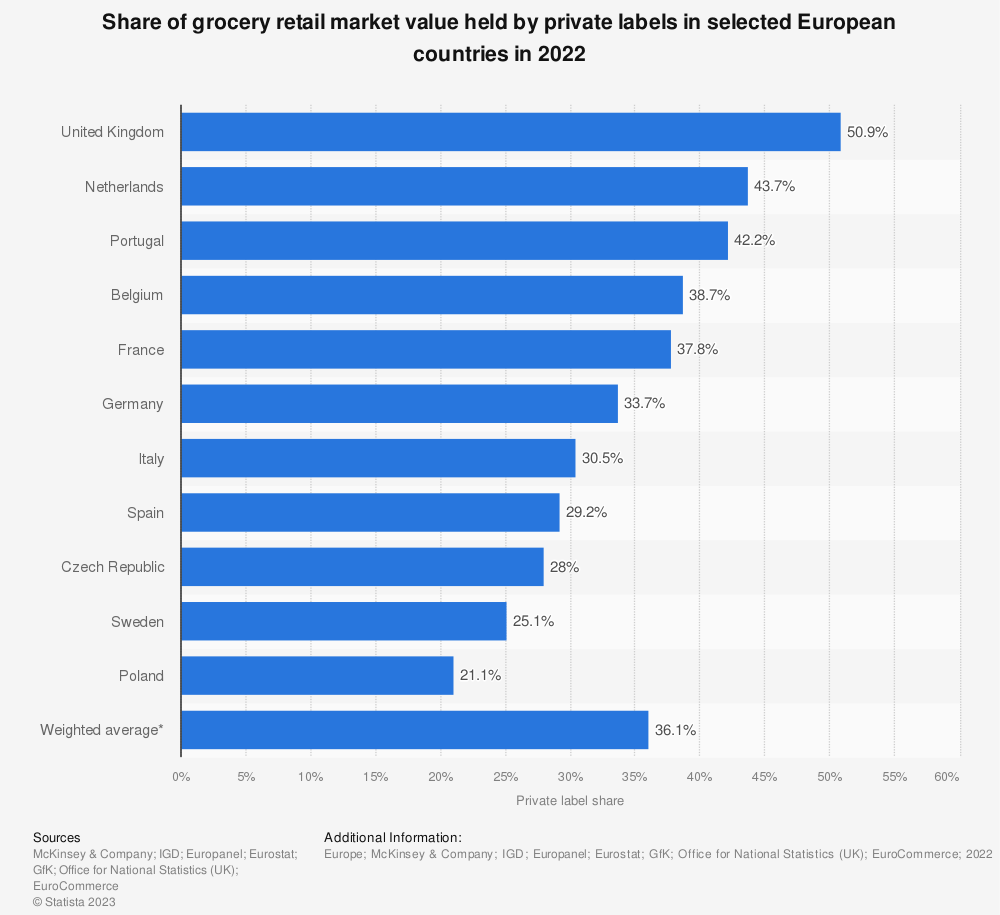

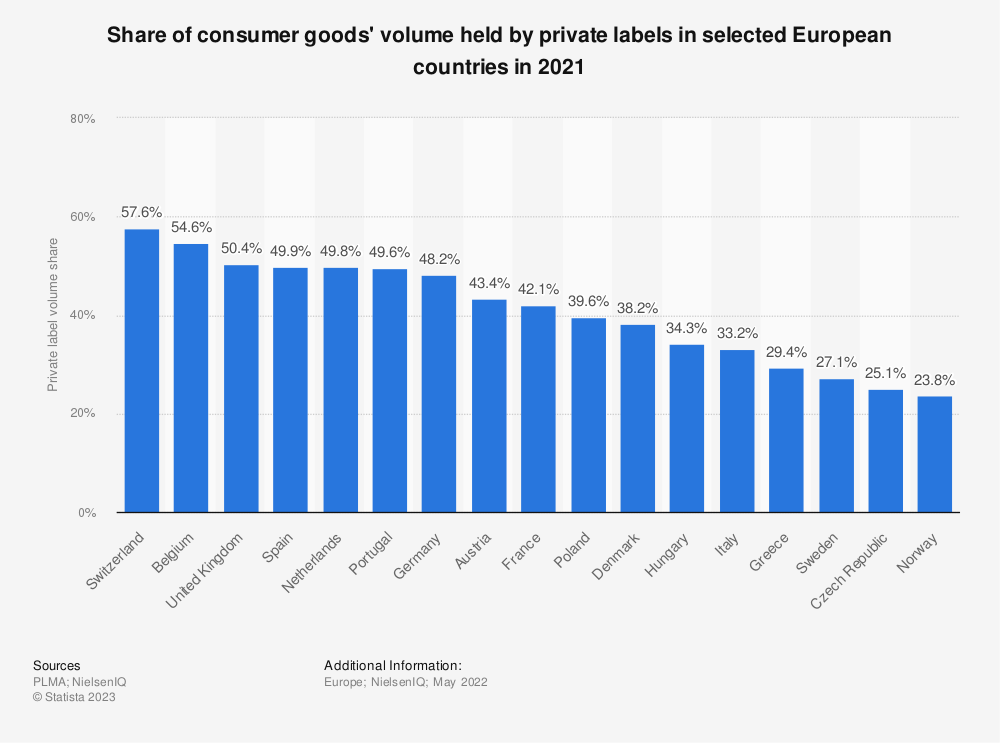

En Europa, el crecimiento de las marcas privadas también ha sido impresionante, con un aumento del 14% en las ventas en el mismo periodo.En Europa, el crecimiento de las marcas privadas también ha sido impresionante, con un aumento del 14% en las ventas en el mismo periodo.

Los minoristas han estado ampliando sus ofertas de marca privada en una variedad de categorías de productos. Según la PLMA, las categorías con mayor crecimiento incluyen alimentos y bebidas, salud y belleza, y productos para el hogar. Además, muchos minoristas están introduciendo marcas privadas premium y sostenibles para atraer a los consumidores conscientes de la calidad y del medio ambiente.Los minoristas han estado expandiendo sus ofertas de marca privada en una variedad de categorías de productos. Según PLMA, las categorías con el mayor crecimiento incluyen alimentos y bebidas, salud y belleza, y productos para el hogar. Además, muchos minoristas están introduciendo marcas privadas premium y sostenibles para atraer a los consumidores conscientes de la calidad y del medio ambiente.

La digitalización también ha desempeñado un papel importante en la expansión de las marcas privadas. Con la creciente popularidad del comercio electrónico, los minoristas han estado llevando sus marcas privadas en línea y colaborando con servicios de entrega a demanda para ampliar su alcance.La digitalización también ha desempeñado un papel importante en la expansión de las marcas privadas. Con la creciente popularidad del comercio electrónico, los minoristas han estado llevando sus marcas privadas en línea y colaborando con servicios de entrega a demanda para ampliar su alcance.

Además, la PLMA ha destacado la importancia de la innovación en el espacio de la marca privada. Con los minoristas invirtiendo cada vez más en investigación y desarrollo, la marca privada se está convirtiendo en un catalizador de la innovación en su propio derecho. Los minoristas están introduciendo productos de marca privada que no solo son enormes, sino también de alta calidad y sostenibles, para cumplir con las expectativas cambiantes de los consumidores.Además, PLMA ha destacado la importancia de la innovación en el espacio de la marca privada. Con los minoristas invirtiendo cada vez más en investigación y desarrollo, la marca privada se está convirtiendo en un catalizador de la innovación en su propio derecho. Los minoristas están introduciendo productos de marca privada que no solo son asequibles, sino también de alta calidad y sostenibles, para cumplir con las expectativas cambiantes de los consumidores

Los productos de marca privada han experimentado un aumento en la cuota de mercado en los últimos años, debido a las presiones inflacionarias y la expansión de categorías. Los consumidores buscan superar la inflación, por lo que los productos de marca privada se han vuelto más visibles y rentables.Los productos de marca privada han experimentado un auge en la cuota de mercado en los últimos años, debido a las presiones inflacionarias y a la expansión de categorías. Los consumidores buscan superar la inflación, por lo que los productos de marca privada se han vuelto más visibles y asequibles.

Asimismo, los minoristas están recurriendo a la marca privada para mejorar su eficiencia y crear vínculos emocionales con los consumidores. Este artículo analiza las estrategias de los minoristas líderes que han incorporado productos de marca privada en sus identidades corporativas.Asimismo, los minoristas están recurriendo a la marca privada para mejorar su eficiencia y crear vínculos emocionales con los consumidores. Este artículo discute las estrategias de los minoristas líderes que han incorporado productos de marca privada en sus identidades corporativas.

Agradecemos el patrocinio de este blog en The Retail Academy.Agradecemos el patrocinio de este blog a The Retail Academy.

Business-acumen.online es una publicación respaldada por lectores. Para recibir nuevas publicaciones y apoyar mi trabajo, considere suscribirse gratuitamente o de pago.

¿QUE HAN HECHO LOS GRANDES DETALLISTAS PARA ABORDAR EL TEMA?¿ QUE HAN HECHO LOS GRANDES DETALLISTAS PARA ABORDAR EL TEMA?

Estrategia de Marca Privada de WalmartEstrategia de Marca Privada de Walmart

Walmart, el minorista más grande del mundo, opera en más de 46 países y ofrece una amplia variedad de productos, incluyendo marcas tradicionales y de etiqueta privada, a "precios bajos todos los días". Walmart es un actor clave en el espacio de la marca privada, donde su combinación de calidad y bajos precios la ha hecho cada vez más popular entre los consumidores.Walmart, el minorista más grande del mundo, opera en más de 46 países y ofrece una amplia variedad de productos, incluyendo marcas tradicionales y de etiqueta privada, a "precios bajos todos los días". Walmart es un actor clave en el espacio de la marca privada, donde su combinación de calidad y bajos precios la ha hecho cada vez más popular entre los consumidores.

La estrategia de marca privada de Walmart incluye trabajar con fabricantes de marcas reconocidas para volver a comercializar sus productos con una etiqueta de Walmart, y expandir su surtido de marca privada para incluir productos más exclusivos. En 2022, Walmart también lanzó su propia línea de marca privada, Love & Sports.La estrategia de marca privada de Walmart incluye trabajar con fabricantes de marcas reconocidas para volver a comercializar sus productos con una etiqueta de Walmart, y expandir su surtido de marca privada para incluir productos más exclusivos. En 2022, Walmart también lanzó su propia línea de marca privada, Love & Sports.

Además, a medida que Walmart se ha expandido a mercados internacionales, ha adoptado un enfoque localizado para la marca privada, como la adquisición de la marca Eiger en Sudáfrica y la introducción de Sweetfied en China.Además, a medida que Walmart se ha expandido a mercados internacionales, ha adoptado un enfoque localizado para la marca privada, como la adquisición de la marca Eiger en Sudáfrica y la introducción de Sweetfied en China.

Estrategias de Marca Privada de Loblaw y Grupo CasinoEstrategias de Marca Privada de Loblaw y Grupo Casino

Las estrategias de marca privada han sido una parte integral de muchas identidades corporativas de minoristas para seguir siendo competitivas frente a las presiones inflacionarias.Las estrategias de marca privada han sido una parte integral de muchas identidades corporativas de minoristas para seguir siendo competitivos frente a las presiones inflacionarias.

Dos de los minoristas líderes en este espacio son Loblaw y Grupo Casino. Ambas empresas han adoptado estrategias que les permiten mantener sus posiciones líderes en el comercio minorista doméstico.Dos de los minoristas líderes en este espacio son Loblaw y Grupo Casino. Ambas empresas han adoptado estrategias que les permiten mantener sus posiciones líderes en el comercio minorista doméstico.

La estrategia de Loblaw se centra en la expansión de categorías y la sostenibilidad, mientras que la estrategia del Grupo Casino enfatiza los precios premium y los productos saludables.La estrategia de Loblaw se centra en la expansión de categorías y la sostenibilidad, mientras que la estrategia del Grupo Casino enfatiza los precios premium y los productos saludables.

Estrategias de Marca Privada de Kaufland y Pick'n'PayEstrategias de Marca Privada de Kaufland y Pick'n'Pay

Los productos de marca privada se han convertido en una parte cada vez más importante del panorama minorista, y varios minoristas líderes han desarrollado sus propias marcas de tienda para competir con las marcas nacionales tradicionales.Los productos de marca privada se han convertido en una parte cada vez más importante del panorama minorista, y varios minoristas líderes han desarrollado sus propias marcas de tienda para competir con las marcas nacionales tradicionales.

Estas se centran en las estrategias de marca privada de dos minoristas importantes, Kaufland y Pick'n'Pay Stores Ltd., que demuestran los diferentes enfoques que ambos minoristas están tomando para seguir siendo competitivos y satisfacer las necesidades de sus clientes.Estas se centran en las estrategias de marca privada de dos minoristas importantes, Kaufland y Pick'n'Pay Stores Ltd., que demuestran los diferentes enfoques que ambos minoristas están tomando para seguir siendo competitivos y satisfacer las necesidades de sus clientes.

Estrategia de la Marca Propia de CostcoEstrategia de la Marca Propia de Costco

Costco Wholesale Corporation ha experimentado un éxito significativo con su marca propia, Kirkland Signature. El éxito de esta marca se basa en varios principios clave:Costco Wholesale Corporation ha experimentado un éxito significativo con su marca propia, Kirkland Signature. El éxito de esta marca se basa en varios principios clave:

Calidad superior a un precio asequible: Calidad superior a un precio asequible:Costco se asegura de que los productos de la marca Kirkland sean de calidad igual o superior a las marcas nacionales líderes, pero a un precio inferior. Esto crea un valor excepcional para los miembros de Costco. Costco se asegura de que los productos de la marca Kirkland sean de calidad igual o superior a las marcas nacionales líderes, pero a un precio inferior. Esto crea un valor excepcional para los miembros de Costco.

Selección cuidadosa de productos: Selección cuidadosa de productos:No todos los productos se venden bajo la marca Kirkland. Costco selecciona cuidadosamente los productos que llevarán el nombre de Kirkland, asegurándose de que cada artículo pueda cumplir con sus estándares de alta calidad. No todos los productos se venden bajo la marca Kirkland. Costco selecciona cuidadosamente los productos que llevarán el nombre de Kirkland, asegurándose de que cada artículo pueda cumplir con sus estándares de alta calidad.

Escalabilidad y volumen: Escalabilidad y volumen:Costco utiliza su enorme escala y volumen de compras para negociar precios más bajos con los proveedores. Esto le permite ofrecer precios bajos a los miembros sin sacrificar la calidad. Costco utiliza su enorme escala y volumen de compras para negociar precios más bajos con los proveedores. Esto le permite ofrecer precios bajos a los miembros sin sacrificar la calidad.

Estrategia de la Marca Propia de HEBEstrategia de la Marca Propia de H-E-B

HEB, una cadena de supermercados con sede en Texas, también ha tenido mucho éxito con sus marcas propias, que incluyen HEB, Central Market, Hill Country Fare, y otras. La estrategia de HEB para las marcas propias se basa en los siguientes principios:H-E-B, una cadena de supermercados con sede en Texas, también ha tenido mucho éxito con sus marcas propias, que incluyen H-E-B, Central Market, Hill Country Fare, y otras. La estrategia de H-E-B para las marcas propias se basa en los siguientes principios:

Enfoque local: Enfoque local:HEB se enorgullece de su enfoque en productos de Texas. Muchos de sus productos de marca propia destacan ingredientes o sabores locales, lo que ayuda a la marca a destacarse ya conectarse con los clientes de Texas. H-E-B se enorgullece de su enfoque en productos de Texas. Muchos de sus productos de marca propia destacan ingredientes o sabores locales, lo que ayuda a la marca a destacarse y a conectar con los clientes de Texas.

Calidad y variedad: Calidad y variedad:Al igual que Costco, HEB se enfoca en ofrecer productos de alta calidad bajo sus marcas propias. Pero también ofrece una amplia variedad de productos, desde alimentos básicos hasta opciones gourmet, para satisfacer las diversas necesidades de sus clientes. Al igual que Costco, H-E-B se enfoca en ofrecer productos de alta calidad bajo sus marcas propias. Pero también ofrece una amplia variedad de productos, desde alimentos básicos hasta opciones gourmet, para satisfacer las diversas necesidades de sus clientes.

Innovación continua: Innovación continua:HEB está constantemente innovando y añadiendo nuevos productos a sus marcas propias. Esto ayuda a mantener la marca fresca y relevante para los clientes. H-E-B está constantemente innovando y agregando nuevos productos a sus marcas propias. Esto ayuda a mantener la marca fresca y relevante para los clientes.

ConclusiónConclusión

Los productos de marca privada se han convertido en una parte cada vez más importante del panorama minorista, ya que las presiones inflacionarias y la expansión de categorías los han hecho más visibles y aumentados.Los productos de marca privada se han convertido en una parte cada vez más importante del panorama minorista, ya que las presiones inflacionarias y la expansión de categorías los han hecho más visibles y asequibles.

Para que las marcas privadas sigan siendo competitivas, necesitarán mejorar su calidad y ser coherentes con las expectativas del consumidor. Esto determinará que los fabricantes desarrollen estrategias para volver a comprometerse con los compradores.Para que las marcas privadas sigan siendo competitivas, necesitarán mejorar su calidad y ser coherentes con las expectativas del consumidor. Esto requerirá que los fabricantes desarrollen estrategias para volver a comprometerse con los compradores.

Queda claro que las marcas privadas están aquí para quedarse, y los minoristas deben adaptar sus estrategias para seguir siendo competitivos.Queda claro que las marcas privadas están aquí para quedarse, y los minoristas deben adaptar sus estrategias para seguir siendo competitivos.

Puntos clave:Puntos clave:

A medida que la economía mejora y la confianza del consumidor aumentaA medida que la economía mejora y la confianza del consumidor aumenta

Se espera que los minoristas apuesten por la calidad, en lugar de simplemente ofrecer precios bajos, para estimular la demanda continua de sus marcas propias. Este cambio será respaldado por inversiones en investigación y desarrollo, con la marca privada madurando para convertirse en un catalizador de la innovación por derecho propio.Se espera que los minoristas apuesten por la calidad, en lugar de simplemente ofrecer precios bajos, para estimular la demanda continua de sus marcas propias. Este cambio será respaldado por inversiones en investigación y desarrollo, con la marca privada madurando para convertirse en un catalizador de la innovación por derecho propio.

Mejora de la calidad del productoMejora de la calidad del producto

Mejorar la calidad del producto respaldará la demanda continua de la marca privada.Mejorar la calidad del producto respaldará la demanda continua de la marca privada.

El impulso en la marca privada está animando a más minoristas a aventurarse en nuevas categorías, como la belleza y los productos de cuidado personal con sus surtidos de marcas propias.El impulso en la marca privada está alentando a más minoristas a aventurarse en nuevas categorías, como la belleza y los productos de cuidado personal con sus surtidos de marcas propias.

Este cambio está respaldado por la expansión de enfoques centrados en el consumidor que destacan las lagunas en las ofertas de marcas de los fabricantes, la flexibilidad en la innovación y los periodos de implementación acortados.Este cambio está respaldado por la expansión de enfoques centrados en el consumidor que destacan las lagunas en las ofertas de marcas de los fabricantes, la flexibilidad en la innovación y los periodos de implementación acortados.

Más minoristas se aventuran en nuevas categorías a medida que la marca privada gana impulsoMás minoristas se aventuran en nuevas categorías a medida que la marca privada gana impulso

La digitalización brinda a los minoristas una oportunidad única para expandir la visibilidad de sus marcas de tienda más allá del alcance de sus tiendas físicas.La digitalización brinda a los minoristas una oportunidad única para expandir la visibilidad de sus marcas de tienda más allá del alcance de sus tiendas físicas.

A medida que el modelo omnicanal se convierte en el modelo por defecto, los minoristas están llevando cada vez más sus ofertas de marca privada en línea, incluyendo asociándose con servicios de entrega a demanda.A medida que el modelo omnicanal se convierte en el modelo por defecto, los minoristas están llevando cada vez más sus ofertas de marca privada en línea, incluyendo asociándose con servicios de entrega a demanda.

El cambio a omnicanal impulsa la visibilidad de la marca privadaEl cambio a omnicanal impulsa la visibilidad de la marca privada

Gran parte de la innovación reciente en el espacio de la marca privada se ha centrado en el bienestar y la sostenibilidad.Gran parte de la innovación reciente en el espacio de la marca privada se ha centrado en el bienestar y la sostenibilidad.

Los minoristas están adoptando estas tendencias debido a la mayor conciencia sobre el cambio climático, el impulso en los hábitos de alimentación más saludables que surgieron durante la pandemia y los cambios en el etiquetado y las regulaciones en algunos mercados.Los minoristas están adoptando estas tendencias debido a la mayor conciencia sobre el cambio climático, el impulso en los hábitos de alimentación más saludables que surgieron durante la pandemia y los cambios en el etiquetado y las regulaciones en algunos mercados.

La innovación en marca privada se centra en el bienestar y la sostenibilidadLa innovación en marca privada se centra en el bienestar y la sostenibilidad

La crisis inflacionaria mundial ha hecho que los consumidores sean más sensibles al precio.La crisis inflacionaria mundial ha hecho que los consumidores sean más sensibles al precio.

Esto ha llevado a un renovado interés en los productos de marca privada en todos los mercados, gracias a los surtidos de marcas de tienda enormes de los minoristas.Esto ha llevado a un renovado interés en los productos de marca privada en todos los mercados, gracias a los surtidos de marcas de tienda asequibles de los minoristas.

Esto ha permitido a los minoristas aumentar el espacio en los estantes dedicados a las marcas de tienda para mejorar los márgenes de beneficio y obtener una ventaja competitiva contra los productos de marca de los fabricantes.Esto ha permitido a los minoristas aumentar el espacio en los estantes dedicado a las marcas de tienda para mejorar los márgenes de beneficio y obtener una ventaja competitiva contra los productos de marca de los fabricantes.

La marca privada se beneficia de la crisis inflacionariaLa marca privada se beneficia de la crisis inflacionaria

En conclusión, a medida que los minoristas se adaptan a las tendencias cambiantes del mercado y las demandas de los consumidores, las marcas privadas seguirán jugando un papel crucial en el panorama minorista.En conclusión, a medida que los minoristas se adaptan a las tendencias cambiantes del mercado y a las demandas de los consumidores, las marcas privadas seguirán jugando un papel crucial en el panorama minorista.

Con una mayor concentración en la calidad, la sostenibilidad y el bienestar, junto con una mayor presencia en línea y en nuevas categorías de productos, las marcas privadas se posicionan para un crecimiento continuo y una mayor competencia con las marcas nacionales.Con una mayor concentración en la calidad, la sostenibilidad y el bienestar, junto con una mayor presencia en línea y en nuevas categorías de productos, las marcas privadas se posicionan para un crecimiento continuo y una mayor competencia con las marcas nacionales.

En resumen:En resumen:

La marca privada desempeña un papel crucial en el mundo minorista actual.La marca privada desempeña un papel crucial en el mundo minorista actual.

A medida que los minoristas continúan adaptándose a las tendencias del mercado y las demandas de los consumidores, se espera que la importancia y la relevancia de las marcas privadas sigan creciendo en el futuro.A medida que los minoristas continúan adaptándose a las tendencias del mercado y las demandas de los consumidores, se espera que la importancia y la relevancia de las marcas privadas sigan creciendo en el futuro.

Lecciones para detallistas:Lecciones para detallistas:

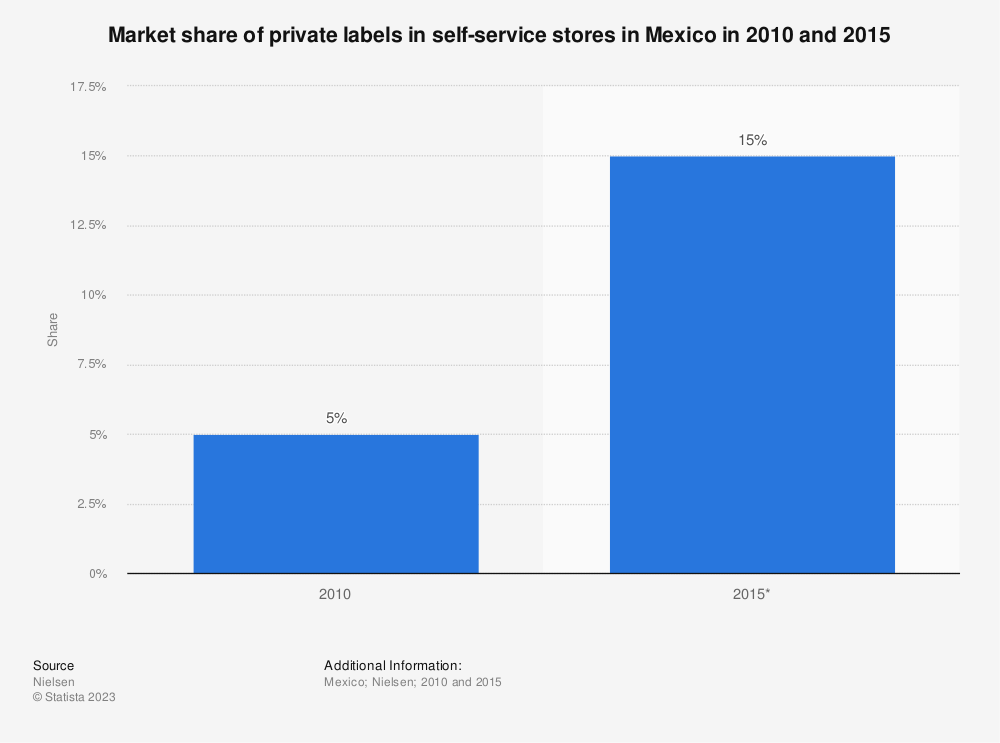

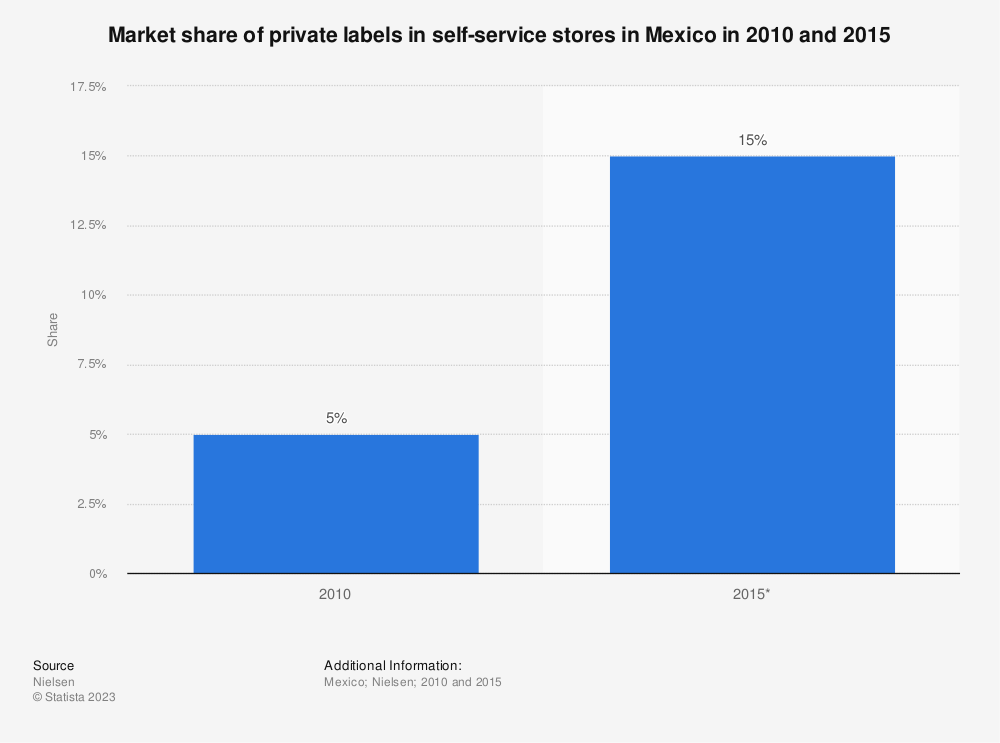

Expansión de la Marca Propia en Mercados EmergentesExpansión de la Marca Propia en Mercados Emergentes

La baja penetración de la marca propia en mercados emergentes, particularmente en regiones como Asia Pacífico, presenta una oportunidad enorme para estas marcas, especialmente en categorías como productos para el hogar, donde a menudo hay poca diferencia de calidad entre las marcas reconocidas y las marcas. propios. Las estrategias de entrada también pueden aprovechar el aumento de la penetración digital para aumentar la visibilidad de la marca. Sin embargo, acceder a estos mercados requerirá educar al consumidor, y los detallistas deberán alinearse con las diferencias socioeconómicas y culturales, así como con las regulaciones locales para tener éxito.La baja penetración de la marca propia en mercados emergentes, particularmente en regiones como Asia Pacífico, presenta una oportunidad enorme para estas marcas, especialmente en categorías como productos para el hogar, donde a menudo hay poca diferencia de calidad entre las marcas reconocidas y las marcas propias. Las estrategias de entrada también pueden aprovechar el aumento de la penetración digital para aumentar la visibilidad de la marca. Sin embargo, acceder a estos mercados requerirá educar al consumidor, y los detallistas deberán alinearse con las diferencias socioeconómicas y culturales, así como con las regulaciones locales para tener éxito.

Además, la relevancia de las marcas propias en estos mercados emergentes puede ser potenciada al comprender y adaptarse a las preferencias y necesidades locales de los consumidores. Los minoristas también pueden colaborar con influyentes locales y actores relevantes en las redes sociales para aumentar la visibilidad y la autoridad de sus marcas propias.Además, la relevancia de las marcas propias en estos mercados emergentes puede ser potenciada al comprender y adaptarse a las preferencias y necesidades locales de los consumidores. Los minoristas también pueden colaborar con influyentes locales y actores relevantes en las redes sociales para aumentar la visibilidad y la credibilidad de sus marcas propias.

Desarrollo de Estrategias de Abastecimiento LocalDesarrollo de Estrategias de Abastecimiento Local

Las recientes interrupciones en las cadenas de suministro han llevado a muchos detallistas a reevaluar cómo se obtienen sus productos de marca propia. Desarrollar estrategias de abastecimiento local a través de la colaboración con proveedores y fabricantes locales o regionales es cada vez más atractivo para los detallistas que buscan una ventaja competitiva, ya que esto puede ayudar a mitigar los costos operativos - especialmente en términos de transporte - al tiempo que reduce los riesgos asociados con las fluctuaciones de la moneda. El abastecimiento local también ofrece una oportunidad única para mejorar las credenciales de sostenibilidad al tiempo que ayuda a producir ofertas más localizadas que podrían fortalecer el valor de la marca a nivel regional y proporcionar una ventaja competitiva en los mercados.Las recientes interrupciones en las cadenas de suministro han llevado a muchos detallistas a reevaluar cómo se obtienen sus productos de marca propia. Desarrollar estrategias de abastecimiento local a través de la colaboración con proveedores y fabricantes locales o regionales es cada vez más atractivo para los detallistas que buscan una ventaja competitiva, ya que esto puede ayudar a mitigar los costos operativos - especialmente en términos de transporte - al tiempo que reduce los riesgos asociados con las fluctuaciones de la moneda. El abastecimiento local también ofrece una oportunidad única para mejorar las credenciales de sostenibilidad al tiempo que ayuda a producir ofertas más localizadas que podrían fortalecer el valor de la marca a nivel regional y proporcionar una ventaja competitiva en los mercados.

Además, los minoristas pueden utilizar la narrativa del abastecimiento local en su marketing para crear una conexión emocional con los consumidores. Esto puede aumentar la percepción de la calidad de la marca propia y ayudar a los minoristas a destacar en un mercado cada vez más competitivo.Además, los minoristas pueden utilizar la narrativa del abastecimiento local en su marketing para crear una conexión emocional con los consumidores. Esto puede aumentar la percepción de la calidad de la marca propia y ayudar a los minoristas a destacar en un mercado cada vez más competitivo.

Competencia de las Marcas Propias con las Marcas Reconocidas en CalidadCompetencia de las Marcas Propias con las Marcas Reconocidas en Calidad

A medida que las condiciones económicas mejoran y los consumidores retoman sus rutinas, retener la atención de los compradores requerirá algo más que precios bajos, especialmente en mercados como el de Estados Unidos, donde los compradores suelen ser más leales a las marcas reconocidas que en Europa. . Como resultado, los detalles deben continuar innovando y mejorando la calidad de sus ofertas de marca propia para seguir siendo relevantes. Esta tendencia probablemente implicará revisar continuamente las relaciones con los proveedores para garantizar un mejor control de la calidad, aprovechando los datos de los consumidores para satisfacer sus expectativas, e implementando estrategias de retroalimentación guiadas para monitorear el rendimiento de las marcas de la tienda.A medida que las condiciones económicas mejoran y los consumidores retoman sus rutinas, retener la atención de los compradores requerirá algo más que precios bajos, especialmente en mercados como el de Estados Unidos, donde los compradores suelen ser más leales a las marcas reconocidas que en Europa. Como resultado, los detallistas deben continuar innovando y mejorando la calidad de sus ofertas de marca propia para seguir siendo relevantes. Esta tendencia probablemente implicará revisar continuamente las relaciones con los proveedores para garantizar un mejor control de la calidad, aprovechando los datos de los consumidores para satisfacer sus expectativas, e implementando estrategias de retroalimentación guiada para monitorear el rendimiento de las marcas de la tienda.

Además, el embalaje atractivo y las etiquetas limpias y éticas en los productos de marca propia pueden ayudar a los minoristas a destacarse. Los minoristas también deben considerar colaboraciones con marcas de lujo o diseñadores reconocidos para elevar la percepción de calidad de sus productos de marca propia. Asimismo, la comunicación efectiva de la calidad y el valor de los productos de marca propia a través de campañas de marketing estratégicos y narraciones de historias puede ayudar a cambiar la percepción de los consumidores y aumentar la lealtad a la marca propia.Además, el embalaje atractivo y las etiquetas limpias y éticas en los productos de marca propia pueden ayudar a los minoristas a destacarse. Los minoristas también deben considerar colaboraciones con marcas de lujo o diseñadores reconocidos para elevar la percepción de calidad de sus productos de marca propia. Asimismo, la comunicación efectiva de la calidad y el valor de los productos de marca propia a través de campañas de marketing estratégicas y narraciones de historias puede ayudar a cambiar la percepción de los consumidores y a aumentar la lealtad a la marca propia.

Lecciones para fabricantes:Lecciones para fabricantes:

Expansión de las Marcas Reconocidas a través de Minoristas IndependientesExpansión de las Marcas Reconocidas a través de Minoristas Independientes

La flexibilidad de los minoristas de marcas reconocidas para aprovechar una enorme red de minoristas independientes - a menudo demasiado pequeños para ofrecer sus propias líneas de marca propia - sigue siendo una oportunidad única, especialmente en los mercados emergentes de más rápido crecimiento. Sin embargo, la penetración en tal entorno necesita tener en cuenta una ruta de mercado compleja. Los fabricantes deben equiparse con las herramientas adecuadas para entender los patrones de demanda con el fin de ganar tracción. Esto se puede lograr aprovechando los insights de datos sobre la dinámica microeconómica y socioeconómica, así como encontrando socios de suministro y mayoristas adecuados para mejorar la penetración en el mercado.La flexibilidad de los minoristas de marcas reconocidas para aprovechar una enorme red de minoristas independientes - a menudo demasiado pequeños para ofrecer sus propias líneas de marca propia - sigue siendo una oportunidad única, especialmente en los mercados emergentes de más rápido crecimiento. Sin embargo, la penetración en tal entorno necesita tener en cuenta una ruta de mercado compleja. Los fabricantes deben equiparse con las herramientas adecuadas para entender los patrones de demanda con el fin de ganar tracción. Esto se puede lograr aprovechando los insights de datos sobre la dinámica microeconómica y socioeconómica, así como encontrando socios de suministro y mayoristas adecuados para mejorar la penetración en el mercado.

Además, los fabricantes pueden desarrollar programas de capacitación y soporte para ayudar a estos minoristas independientes a maximizar las ventas de sus productos. Esto puede incluir ayuda con el merchandising, el marketing y la gestión del inventario.Además, los fabricantes pueden desarrollar programas de capacitación y soporte para ayudar a estos minoristas independientes a maximizar las ventas de sus productos. Esto puede incluir ayuda con el merchandising, el marketing y la gestión del inventario.

Reenganche con los CompradoresReenganche con los Compradores

Debido a la crisis de inflación, muchos consumidores están cambiando a productos de marca propia para estirar sus presupuestos. Con más consumidores sintiéndose cómodos con las marcas de tiendas, los fabricantes de marcas reconocidas necesitarán reengancharse con los hogares incluso cuando las condiciones económicas mejoren. Como resultado, las campañas de marketing deben priorizar la conexión emocional con las marcas reconocidas, enfatizar la calidad y demostrar compromisos con cuestiones sociales y medioambientales para recuperar el interés del consumidor. Desarrollar una estrategia directa al consumidor mientras se aprovechan las plataformas emergentes como el metaverso ofrece la oportunidad de construir una nueva base de conectividad y recopilar insights suficientes para innovar y consolidar la lealtad a la marca.Debido a la crisis de inflación, muchos consumidores están cambiando a productos de marca propia para estirar sus presupuestos. Con más consumidores sintiéndose cómodos con las marcas de tiendas, los fabricantes de marcas reconocidas necesitarán reengancharse con los hogares incluso cuando las condiciones económicas mejoren. Como resultado, las campañas de marketing deben priorizar la conexión emocional con las marcas reconocidas, enfatizar la calidad y demostrar compromisos con cuestiones sociales y medioambientales para recuperar el interés del consumidor. Desarrollar una estrategia directa al consumidor mientras se aprovechan las plataformas emergentes como el metaverso ofrece la oportunidad de construir una nueva base de conectividad y recopilar suficientes insights para innovar y consolidar la lealtad a la marca.

Además, las marcas reconocidas deben continuar invirtiendo en investigación y desarrollo para innovar y ofrecer productos que satisfagan las cambiantes necesidades y deseos de los consumidores. Esto puede incluir productos que se alineen con las tendencias emergentes, como el bienestar y la sostenibilidad.Además, las marcas reconocidas deben continuar invirtiendo en investigación y desarrollo para innovar y ofrecer productos que satisfagan las cambiantes necesidades y deseos de los consumidores. Esto puede incluir ofrecer productos que se alineen con tendencias emergentes, como el bienestar y la sostenibilidad.

Capitalización del Crecimiento de las Ventas de la Marca PropiaCapitalización del Crecimiento de las Ventas de la Marca Propia

Contribuir a los planes de expansión de la marca propia de los minoristas puede ayudar a los fabricantes a diversificar sus flujos de ingresos una vez que aprovechen los beneficios de las economías de escala. La estrategia puede ser particularmente relevante para aquellos fabricantes con capacidad excesiva o aquellos que buscan reducir el desperdicio. Los fabricantes de equipos originales - es decir, los proveedores de contratos o terceros que se especializan en la producción de bienes de marca propia - probablemente se beneficiarán, por supuesto, pero también lo harán los proveedores de "doble vía" (es decir, aquellos que fabrican productos tanto para la marca propia como para sus propias marcas). De hecho, los proveedores de doble vía pueden ser capaces de capitalizar la demanda creciente de productos de marca propia negociando más espacio en las estanterías para sus propias marcas en las tiendas operadas por sus socios minoristas.Contribuir a los planes de expansión de la marca propia de los minoristas puede ayudar a los fabricantes a diversificar sus flujos de ingresos una vez que aprovechen los beneficios de las economías de escala. La estrategia puede ser particularmente relevante para aquellos fabricantes con capacidad excesiva o aquellos que buscan reducir el desperdicio. Los fabricantes de equipos originales - es decir, los proveedores de contratos o terceros que se especializan en la producción de bienes de marca propia - probablemente se beneficiarán, p