Fuente: Mall y Retail

La distribución moderna en Colombia, está atravesando enormes cambios. El peso de los formatos, así como la participación de los principales actores varían año tras año. Esos cambios se traducen por modificaciones radicales, en la forma y en los lugares clásicos de compra de los colombianos. La participación en venta del Hard Discount paso de 1.4% en 2013 a 21.3% en 2017. El Cash en Carry paso en el mismo tiempo de 17.6% al 21.3% y en el mismo periodo el supermercado, perdió 17.5% de participación en las ventas de la distribución moderna.

Otro cambio importante que todavía no percibimos como un elemento constitutivo de la distribución moderna, es la compra por internet con sus respectivos actores nacionales e internacionales. Si la participación de hoy no supera el 0,5% de la venta de alimentos se anticipa para en no menos de 5 años, una participación del orden del 5%.

En esta publicación, iremos analizando las explicaciones de la perdida de afecto de los consumidores hacia los actores tradicionales, intentaremos entender las razones tangibles del despegue tan fuerte en participación de las empresas de Hard Discount, explicaremos lo que permite imaginar un despegue muy fuerte del canal de venta a través de internet , y terminaremos nuestra presentación buscando en que el Cash & Carry todavía sigue respondiendo a la necesidad de un mercado con una alta tasa de informalidad.

•Los actores tradicionales con modelos que contestan parcialmente a las necesidades del nuevo consumidor:

El análisis honesto de la evolución de las ventas de los actores tradicionales, deja mucho que pensar sobre la capacidad de los modelos antiguos a seguir, contestando de forma monopolística a las necesidades del consumidor de hoy y de mañana.

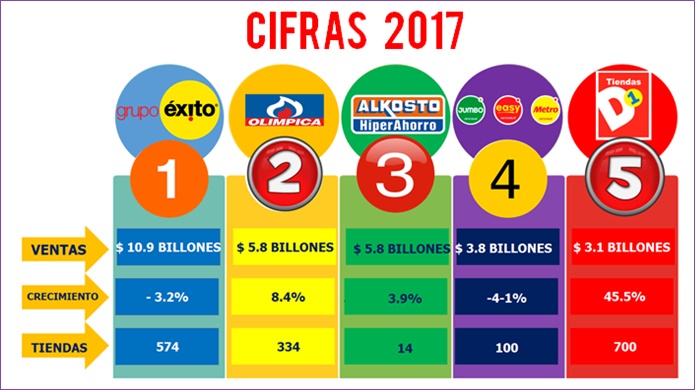

Para entender lo que está pasando, el grupo de los 4 mosqueteros (Éxito, Olímpica, Cencosud, La 14) están globalmente perdiendo en capacidad de crecimiento. La venta de esos actores en el periodo 2013-2017 muestra un crecimiento global y no retratado de inflación del 12.3% pero si uno resta la inflación de los últimos 5 años es una regresión del (9.91%).

La única empresa de las 4, que logro crecer retratando el efecto de la inflación durante el periodo y de forma significativa fue Olímpica, que supo seguir consolidando sus números integrando actores locales y con un modelo comercial que depende menos del hipermercado.

Cuáles son las explicaciones de la perdida de afecto de los consumidores hacia los actores tradicionales:

•La llegada alrededor de las tiendas históricas de nuevos puntos de venta (Hard Discount , Club de precios , expansión de su competencia directa o su propio plan de aperturas) que tiene como consecuencia la reducción de venta a superficie comparable.

•La capacidad de los nuevos formatos de entregar un surtido reducido con un diferencial de precio al consumidor significativo, provoca una pérdida de clientes, que consideran esta nueva alternativa cada vez más atractiva

•El cambio en el comportamiento del consumidor, que empieza a considerar la posibilidad de comprar vía internet a precios competitivos.

• Las características propias del modelo económico del hipermercado o supermercado, no adaptado para penetrar zonas con escasez de población o con zona primaria muy pobre.

• El sistema de agresividad promocional del modelo tradicional, con diferencial de precio muy grande entre el precio permanente y el precio de oferta que hace que el cliente se vuelve muy desleal, dejando al Hard Discount y al Cash & Carry un espacio precio importante en el día a día.

¿Cuáles son las alternativas del formato tradicional para limitar la perdida de market share e intentar recuperar del terreno perdido?

Algunas estrategias pueden ayudar a ganar cuota de mercado, veamos algunas:

• Dar más importancia en la implantación a los 1.200 productos, comparables al Hard Discount y colocar una cartulina de precios comparados para explicar al cliente que no solamente uno ofrece panel de productos más amplios, sino también unos precios iguales de agresivos o inclusive más agresivos y así no dejar espacio a la competencia.

• Depurar el surtido de productos innecesarios, para a la vez enriquecerlo con productos importados o nacionales que se acercan más del precio de venta que provoca la compra (Price point click).

• Favorecer el desarrollo de los productos frescos, para destacar la evidencia del todo a bajo del mismo techo y de la economía de tiempo que uno genera al momento de la compra en el híper o supermercado.

• Destacar en la implantación las nuevas tendencias de mercado como la alimentación Bio, los productos light, los diferentes niveles de calidades cuando el volumen de venta de la familia lo justifica.

• Ser más atractivo en la política de precios permanentes para poder competir con los actores nuevos del mercado.

• Desarrollar soluciones serviciales como la entrega a domicilio, la venta por internet, etc.

El Hard Discount , con una participación de 15% es el formato con más crecimiento de la distribución moderna:

•Si todavía el formato de Hard Discount tiene dificultad para conseguir utilidades, el crecimiento en ingreso en los últimos cinco años fue bastante significativo. La cadena D1 parece ser el nuevo actor ineludible del formato con una venta en 2017 superior a los 3,1 billones de pesos colombianos. Uno puede imaginar que el año 2018 permita a la cadena no solamente acercarse a los 4 billones, pero sobretodo obtener utilidades lo que haría de este formato no solamente un éxito comercial sino también un éxito empresarial.

•Las tres empresas del formato (D1, Ara, Justo y Bueno) con números de referencias diferentes, con presentaciones propias a cada uno, lograron imponer su existencia y hacerse un hueco en el universo de la distribución moderna. La calidad de los precios, así como la cercanía de la oferta mercantil encontraron un nivel de aprobación por parte de los consumidores que va creciendo. El tamaño de las tiendas como el nivel de venta promedio realizado, aguantan la implantación de esas cadenas en pequeñas ciudades y en barrios de escasos recursos, que carecen de soluciones modernas de distribución. Uno estaría sorprendido por el nivel de venta logrado inclusive en los estratos altos.

• El control drástico del surtido con una sola presentación por necesidad tiene como consecuencia un volumen de compra alto por referencia. Este volumen explica por parte la capacidad de negociación de las cadenas. Un modelo comercial que favorece un nivel de rentabilidad en un porcentaje bajo por producto así como una buena capacidad de negociación fruto de un surtido controlado y reducido son los garantes de una buena penetración y frecuentación en las tiendas del formato Hard Discount.

La venta por internet con una participación todavía limitada sin embargo con un futuro muy prometedor:

• Si la participación de las ventas de productos alimenticios a través de internet es pequeña, menos del 0.1% de cuota de mercado, el futuro parece prometedor. En efecto, se prevé en algunos estudios números cerca del 5% en menos de 5 años en Colombia. No olvidar que países como Francia, Reino Unido ya superan 5% de participación otros como Corea del Sur, por ejemplo, están con un porcentaje superior al 19%.

• El cambio de entorno, explicado en parte, por la dificultad de movilidad y el acceso cada vez más limitado a los medios de transporte público, harán que el consumidor pase por el medio de internet para realizar sus compras. El tiempo es siempre más contado, las compras de alimentos ya no son momentos de placer para la mayoría de nuestros clientes eso también explica la evolución futura de participación de las compras por internet.

• El incremento de la tasa de detención de Smartphone que pasara de 44% a la fecha a 53 % en 2020 explica también porque este canal de distribución tiene buenas perspectivas para el futuro.

• La venta por internet permite dos ahorros importantes .El primer ahorro es que para vender no se necesita de tiendas que generan gastos de personal y generales para poder funcionar, gastos que encarecen el costo de distribución .El segundo es el costo financiero de detención del stock, en efecto más multiplicamos los puntos de venta más incrementamos los niveles de stock y los riesgos de rupturas. La suma de esos ahorros proporciona la posibilidad, una vez controlado y maximizado el costo de la entrega a domicilio, de tener una política de precios al público muy agresiva, es decir con un diferencial contra los actores tradicionales de más o menos 10%.

• Las cadenas de venta de productos alimenticios por internet tienen la capacidad de ofrecer un surtido extenso sin tener que asumir el costo de detención de esos productos en todas las tiendas sino más bien en los centros de distribución. Generan de esta forma una fuente de diferenciación soportando el costo del stock de productos de baja rotación de forma centralizada y no en cada punto de venta.

• Veremos si todas esas ventajas reunidas son capaces de cambiar el paisaje de la distribución en Colombia. Me temo que sea de nuevo los actores tradicionales (Híper y Súper) que estén de nuevo soportando el costo del despegue de venta del canal digital.

El club de precio que consolida su participación

• Este formato con tres actores principales es el segundo en términos de participación (21%) y se consolida cada vez más como la fuente imprescindible de abastecimiento del canal de distribución informal que representa la mitad del mercado global. Alkosto es el líder indiscutible en esta categoría, pero tenemos que reconocer que los tres actores aportan al crecimiento del formato en los últimos 5 años.

• El único verdadero Club de precio es PriceSmart con membresía, los demás actores ofrecen productos con formatos club sin obligar a los clientes a ser miembros de la cadena.

• La posibilidad para el pequeño comerciante así como el cliente final de compra en las tiendas aprovechando de precios convenientes, busca su origen en la estrategia de negociación de productos club (tamaño familiar) pero también en la capacidad del formato a manejar un nivel de margen bien inferior al usualmente aplicado por los actores históricos

• El número de aperturas de nuevas tiendas explica también la evolución positiva de las ventas del formato

Como Conclusión al presente documento de análisis, podríamos distinguir dos grandes categorías de comerciantes. Los actores tradicionales (híper y súper) que tienen una expansión moderada y un decrecimiento a superficie comparable corregido de la inflación, y los demás formatos (Hard Discount, internet, club de precio) que ofrecen precios más atractivos por la propia naturaleza del modelo comercial y una dinámica fuerte de expansión.

Si los formatos históricos siguen dominando en ventas y participación el canal moderno de distribución, la pérdida de cuota de mercado debe llevar a estos actores a reconsiderar el futuro del formato. La problemática del súper y del híper no es solamente de Colombia, es un fenómeno internacional de adecuación del formato a los cambios de costumbre de compra de los consumidores. Tres factores explican esos cambios: Falta de Tiempo, pérdida de competitividad de los precios al consumidor y Cambios en la composición de la canasta básica de compra.

Fuente: Franck Pierre, Ex CEO de Carrefour Colombia. Consultor de Empresa. Experto en retail.

Mail: franck_pierre@live.fr

Regístrate a nuestro Newspaper en el siguiente link: https://bit.ly/2M999Dw y recibe cada semana las noticias más importantes de la industria de centros comerciales y retailers.