Aviso a fabricantes: hay vida más allá de la marca blanca, señalan expertos

Aviso a fabricantes: hay vida más allá de la marca blanca, señalan expertos

Las marcas tienen mucho que ganar si concentran sus esfuerzos en la distribución ponderada de valor, apuntan desde Algori. Existen oportunidades por explorar en la distribución regional y de surtido largo.

Aviso a fabricantes: hay vida más allá de la marca blanca, señalan expertos

FOOD RETAIL & SERVICE 12/02/2024 - 17:43h

SABER MÁS

Imitar a Mercadona y Lidl, un canto de sirena plagado de peligros

Mercadona, Lidl... y sus "followers fake"

Dia vs. Bimbo, la guerra por recuperar los márgenes: "Esta situación nos arrastra al abismo"

El auge de la marca blanca se lleva por delante una fábrica de Danone y otra de Bimbo

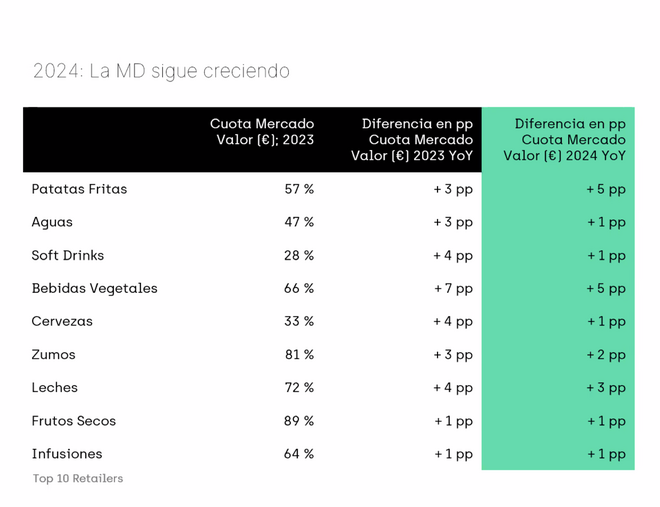

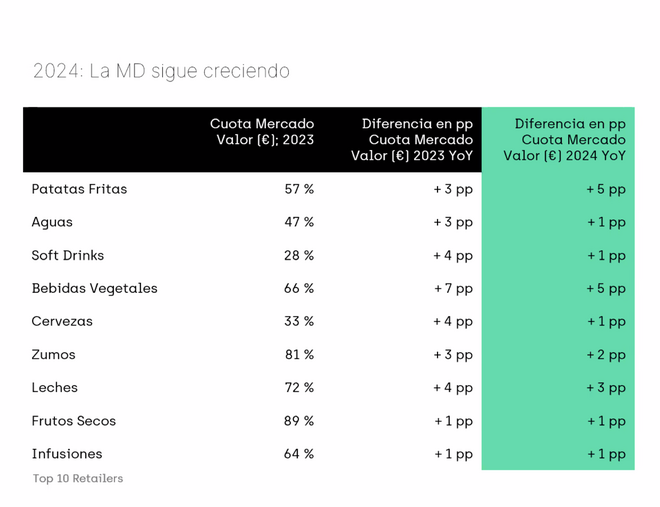

No es ningún secreto que la coyuntura inflacionaria ha beneficiado particularmente a las marcas de distribución (MDD), que han crecido en cuota de mercado en todas las categorías en 2023, según datos de Algori (ver cuadro abajo).

Los fabricantes han experimentado una mengua correlativa de sus ventas, lo que les ha llevado a optimizar sus instalaciones, cerrar fábricas y colaborar con el 'enemigo'.

Sin embargo, las marcas aún tienen mucho que ganar, sostiene el último estudio de Algori, si concentran sus esfuerzos en la distribución ponderada de valor, es decir, en la parte del mercado donde tienen un papel más relevante.

"Esto debería permitirles trabajar de manera más efectiva en la visibilidad, la actividad promocional y la innovación", señala Xavier Cross, consultor de Across the Shopper que colabora en el último estudio de Algori.

Algori.

HAY VIDA FUERA DEL SURTIDO CORTO

Mercadona (+1,3%) y Lidl (+0,5%), las dos enseñas que más crecen en 2023, han hecho de la MDD uno de sus principales reclamos, pero hay vida más allá del surtido corto. De hecho, la penetración de la suma de las principales enseñas de surtido largo es mayor.

En enero, la penetración de Mercadona (es decir, el número de clientes que compraron en alguna de sus tiendas) era del 70,4%, mientras que la penetración conjunta de Carrefour, Alcampo, Consum, Eroski y Ahorramas sumaba el 78,2%.

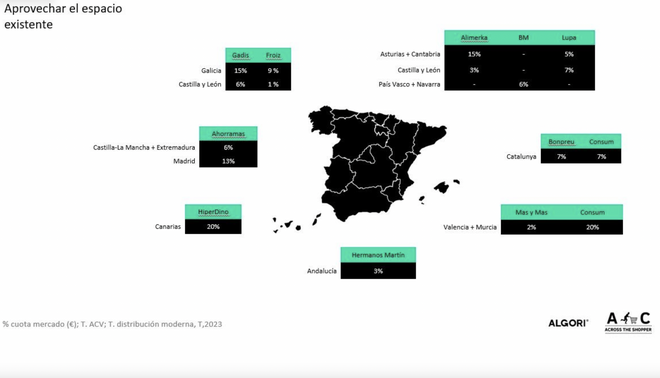

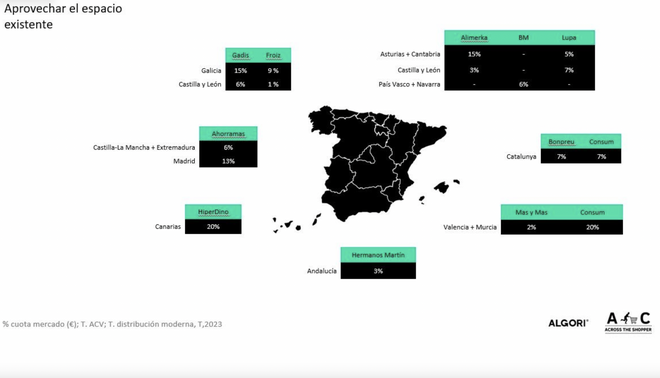

Aprovechar el espacio (Algori).

Asimismo, existen grandes espacios en términos regionales. Por ejemplo, en Galicia la suma de Gadis y Froiz aglutina el 24% de cuota de mercado; en la Comunidad Valenciana y Murcia, la suma de Consum y Mas y Mas asciende al 22%; en Asturias y Cantabria, Alimerka y Lupa canalizan el 20%; y en Cataluña la suma de Bonpreu y Consum asciende al 14%. En Canarias, Hiperdino aglutina en solitario el 20% en cuota de mercado.

"Aprovechar el espacio ayudará a los fabricantes, dado que no todos juegan a la MDD", insiste Cros.

EJEMPLO 1: AHORRAMAS VS. MERCADONA

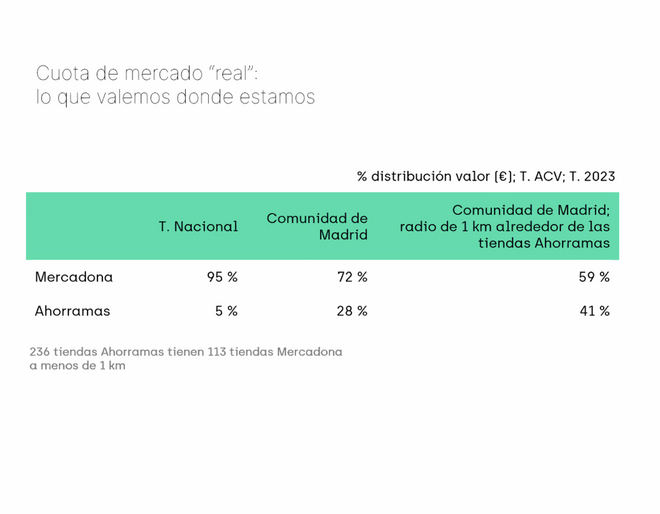

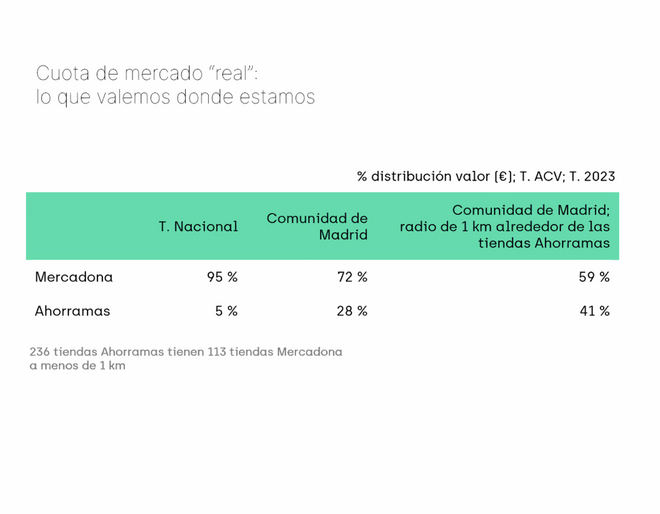

Mercadona vs. Ahorramas (Algori).

Un buen ejemplo de estos espacios por ocupar es el impacto que tienen las tiendas de Ahorramas allí donde se encuentran. La cuota de mercado de Mercadona vs. Ahorramas a nivel nacional es del 95% frente al 5%, y del 72% frente al 28% en la Comunidad de Madrid.

Sin embargo, en la Comunidad de Madrid, la cuota de mercado de Ahorramas en el radio de un kilómetro alrededor de sus tiendas es del 41% frente al 59% de Mercadona. Además, en esta región hay 56 tiendas de la enseña presidida por Juan Roig en que han visto menguar sus ventas, lo que representa una oportunidad añadida para los fabricantes.

EJEMPLO 2: DISTRIBUCIÓN PONDERADA EN EL MERCADO DE LA CERVEZA

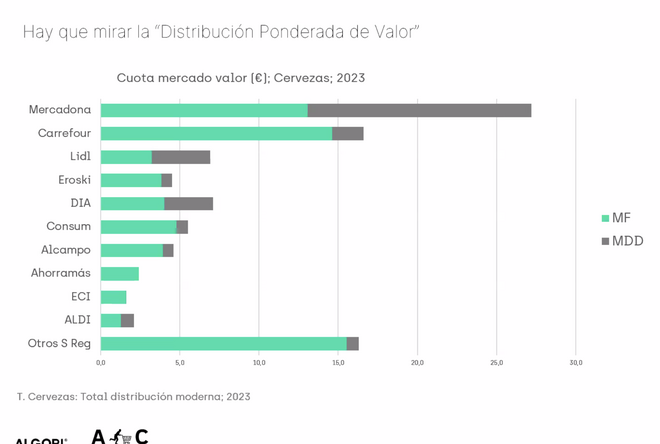

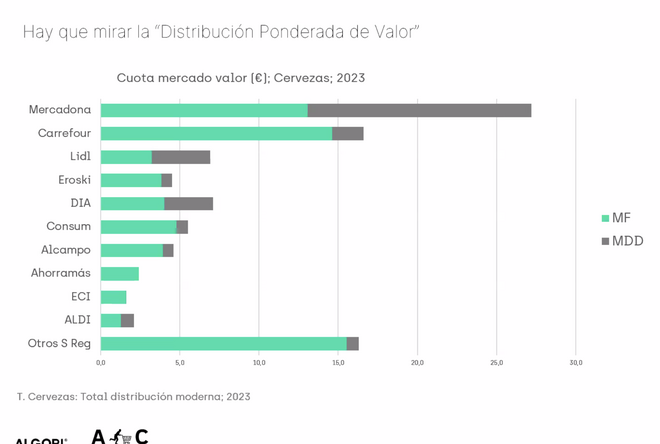

Cuota de mercado de cerveza (Algori).

Mercadona es la enseña que más cuota atesora en el mercado de la cerveza, en buena medida gracias a su marca propia. Sin embargo, al desglosar los datos observamos que no es el distribuidor que canaliza más ventas de fabricante (MDF).

Como puede verse en el gráfico (arriba), Carrefour vende más MDF que Mercadona, a pesar de aglutinar una cuota de mercado muy inferior. La suma de Eroski, Dia, Consum, Alcampo y Ahorramas también supera a Mercadona en ventas MDF. Por su lado, la conjunción de ventas de los pequeños distribuidores regionales aglutina más ventas de cerveza MDF que Mercadona. En suma, existen grandes oportunidades más allá del líder.

INCREMENTAR EL VALUE FOR MONEY

De acuerdo a Algori, los fabricantes deberían enfocarse en incrementar el value for money. Es momento de renovar y mejorar el core para aumentar el valor percibido; concentrar la actividad promocional en referencias estratégicas; lanzarse a promociones jirafas y lotes y simplificar la oferta.

¿Significa esto que no es momento de innovación? "Al contrario, se debe innovar, pero buscando el valor diferencial", subraya Cugat Bonfill, director de Insights de Algori. "Tal vez no hay que lanzar cuatro referencias de innovación, sino sólo una".

Ejemplo de esta aproximación a la innovación es la compañía de frutos secos Medina, que ha incrementado su penetración el 5,2% gracias a la incorporación de nuevos sabores (p. ej., edamame) y nuevos formatos.

La bebida energética Prime, ideada por varios streamers, es otro caso de éxito a tener en cuenta. "Se ha convertido en uno de los principales jugadores de la categoría", señala Bonfill, gracias a que ha sido capaz de atraer a un público "tremendamente joven". En este sentido, Prime ha ayudado a Carrefour a atraer un 10% más de compradores a sus lineales.

"Hay que pensar en innovaciones quirúrgicas, pensadas para un público específico", enfatiza Cugat. Después de todo, el consumidor quiere precio, pero también espera un valor diferencial a cambio de su dinero.algori

Aviso a fabricantes: hay vida más allá de la marca blanca, señalan expertos

Las marcas tienen mucho que ganar si concentran sus esfuerzos en la distribución ponderada de valor, apuntan desde Algori. Existen oportunidades por explorar en la distribución regional y de surtido largo.

Aviso a fabricantes: hay vida más allá de la marca blanca, señalan expertos

FOOD RETAIL & SERVICE 12/02/2024 - 17:43h

SABER MÁS

Imitar a Mercadona y Lidl, un canto de sirena plagado de peligros

Mercadona, Lidl... y sus "followers fake"

Dia vs. Bimbo, la guerra por recuperar los márgenes: "Esta situación nos arrastra al abismo"

El auge de la marca blanca se lleva por delante una fábrica de Danone y otra de Bimbo

No es ningún secreto que la coyuntura inflacionaria ha beneficiado particularmente a las marcas de distribución (MDD), que han crecido en cuota de mercado en todas las categorías en 2023, según datos de Algori (ver cuadro abajo).

Los fabricantes han experimentado una mengua correlativa de sus ventas, lo que les ha llevado a optimizar sus instalaciones, cerrar fábricas y colaborar con el 'enemigo'.

Sin embargo, las marcas aún tienen mucho que ganar, sostiene el último estudio de Algori, si concentran sus esfuerzos en la distribución ponderada de valor, es decir, en la parte del mercado donde tienen un papel más relevante.

"Esto debería permitirles trabajar de manera más efectiva en la visibilidad, la actividad promocional y la innovación", señala Xavier Cross, consultor de Across the Shopper que colabora en el último estudio de Algori.

Algori.

HAY VIDA FUERA DEL SURTIDO CORTO

Mercadona (+1,3%) y Lidl (+0,5%), las dos enseñas que más crecen en 2023, han hecho de la MDD uno de sus principales reclamos, pero hay vida más allá del surtido corto. De hecho, la penetración de la suma de las principales enseñas de surtido largo es mayor.

En enero, la penetración de Mercadona (es decir, el número de clientes que compraron en alguna de sus tiendas) era del 70,4%, mientras que la penetración conjunta de Carrefour, Alcampo, Consum, Eroski y Ahorramas sumaba el 78,2%.

Aprovechar el espacio (Algori).

Asimismo, existen grandes espacios en términos regionales. Por ejemplo, en Galicia la suma de Gadis y Froiz aglutina el 24% de cuota de mercado; en la Comunidad Valenciana y Murcia, la suma de Consum y Mas y Mas asciende al 22%; en Asturias y Cantabria, Alimerka y Lupa canalizan el 20%; y en Cataluña la suma de Bonpreu y Consum asciende al 14%. En Canarias, Hiperdino aglutina en solitario el 20% en cuota de mercado.

"Aprovechar el espacio ayudará a los fabricantes, dado que no todos juegan a la MDD", insiste Cros.

EJEMPLO 1: AHORRAMAS VS. MERCADONA

Mercadona vs. Ahorramas (Algori).

Un buen ejemplo de estos espacios por ocupar es el impacto que tienen las tiendas de Ahorramas allí donde se encuentran. La cuota de mercado de Mercadona vs. Ahorramas a nivel nacional es del 95% frente al 5%, y del 72% frente al 28% en la Comunidad de Madrid.

Sin embargo, en la Comunidad de Madrid, la cuota de mercado de Ahorramas en el radio de un kilómetro alrededor de sus tiendas es del 41% frente al 59% de Mercadona. Además, en esta región hay 56 tiendas de la enseña presidida por Juan Roig en que han visto menguar sus ventas, lo que representa una oportunidad añadida para los fabricantes.

EJEMPLO 2: DISTRIBUCIÓN PONDERADA EN EL MERCADO DE LA CERVEZA

Cuota de mercado de cerveza (Algori).

Mercadona es la enseña que más cuota atesora en el mercado de la cerveza, en buena medida gracias a su marca propia. Sin embargo, al desglosar los datos observamos que no es el distribuidor que canaliza más ventas de fabricante (MDF).

Como puede verse en el gráfico (arriba), Carrefour vende más MDF que Mercadona, a pesar de aglutinar una cuota de mercado muy inferior. La suma de Eroski, Dia, Consum, Alcampo y Ahorramas también supera a Mercadona en ventas MDF. Por su lado, la conjunción de ventas de los pequeños distribuidores regionales aglutina más ventas de cerveza MDF que Mercadona. En suma, existen grandes oportunidades más allá del líder.

INCREMENTAR EL VALUE FOR MONEY

De acuerdo a Algori, los fabricantes deberían enfocarse en incrementar el value for money. Es momento de renovar y mejorar el core para aumentar el valor percibido; concentrar la actividad promocional en referencias estratégicas; lanzarse a promociones jirafas y lotes y simplificar la oferta.

¿Significa esto que no es momento de innovación? "Al contrario, se debe innovar, pero buscando el valor diferencial", subraya Cugat Bonfill, director de Insights de Algori. "Tal vez no hay que lanzar cuatro referencias de innovación, sino sólo una".

Ejemplo de esta aproximación a la innovación es la compañía de frutos secos Medina, que ha incrementado su penetración el 5,2% gracias a la incorporación de nuevos sabores (p. ej., edamame) y nuevos formatos.

La bebida energética Prime, ideada por varios streamers, es otro caso de éxito a tener en cuenta. "Se ha convertido en uno de los principales jugadores de la categoría", señala Bonfill, gracias a que ha sido capaz de atraer a un público "tremendamente joven". En este sentido, Prime ha ayudado a Carrefour a atraer un 10% más de compradores a sus lineales.

"Hay que pensar en innovaciones quirúrgicas, pensadas para un público específico", enfatiza Cugat. Después de todo, el consumidor quiere precio, pero también espera un valor diferencial a cambio de su dinero.algori

Comentarios