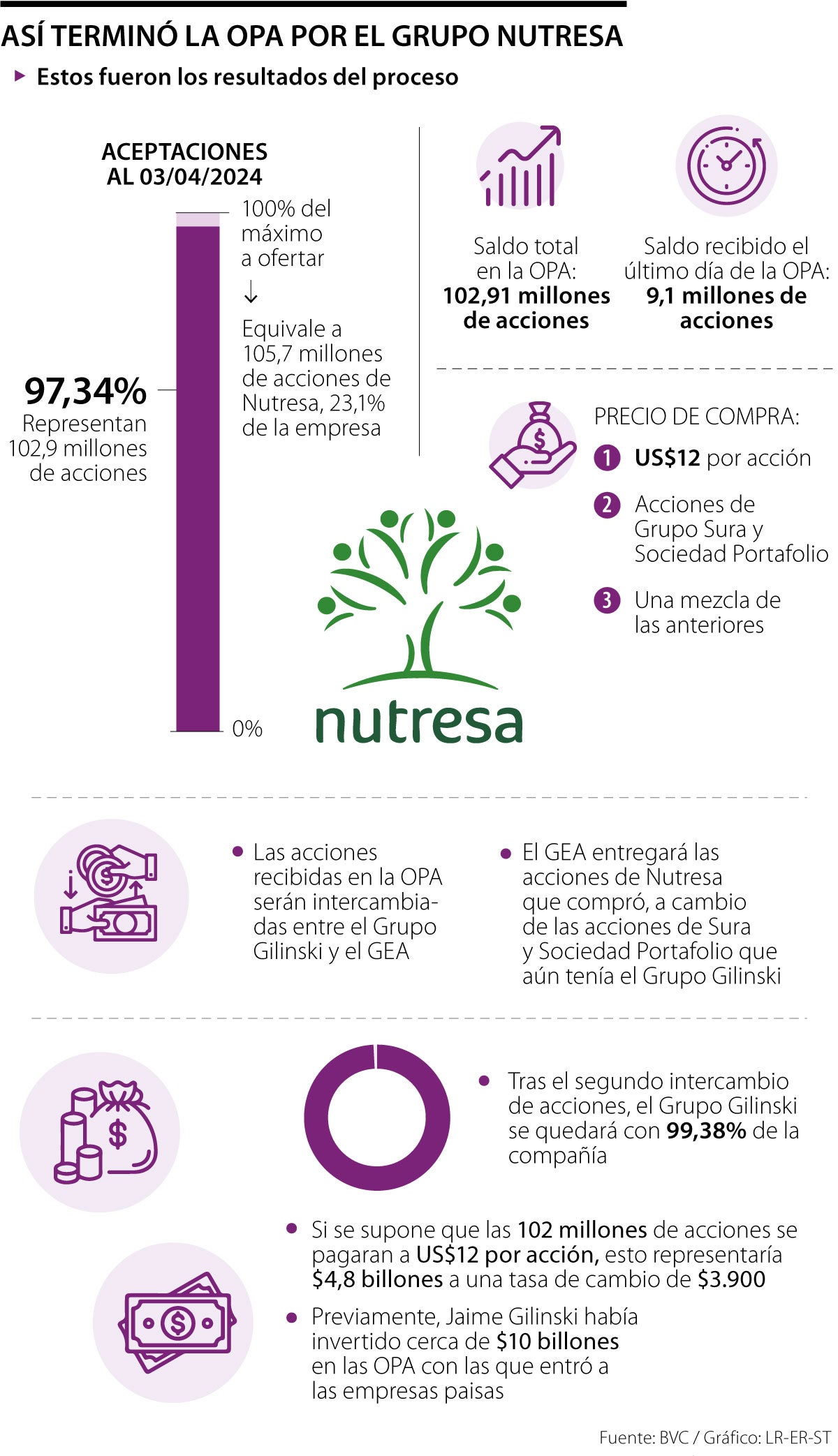

Así terminó la OPA por Nutresa, Gilinski quedó con 99,38% del total de la compañíaAsí terminó la OPA por Nutresa, Gilinski quedó con 99,38% del total de la compañía

jueves, 4 de abril de 2024

Así terminó la OPA por Nutresa, Gilinski quedó con 99,38% del total de la compañía

Foto:Gráfico

Con el Acuerdo de Madrid, el GEA y Gilinski pudieron realizar un primer intercambio de acciones. La OPA fue uno de los pasos

CRISTIAN MORENO GARZÓN

Ayer terminó la Oferta Pública de Adquisición, OPA, que se lanzó por el Grupo Nutresa, que permitió que el Grupo Gilinski se quedara con cerca de 100% de la participación accionaria de la multilatina de alimentos.

Según lo comunicado por la Bolsa de Valores de Colombia, al final se consiguieron más de 102,9 millones de acciones (22,48% del total accionario) sobre los 105,7 millones de títulos que se buscaban en el proceso. Esto representaría que Gilinski acumularía 99,38% sobre el total de la compañía, teniendo en cuenta que arrancó la OPA con 76,9% de participación en Nutresa.

“Gilinski con las aceptaciones al cierre del lunes excedió el objetivo de 87% de la compañía y ahora contaría con una participación superior a 96%, que podría aumentar dado que parte de las acciones que quedarían son de las participaciones que tienen los ETFs en la compañía”, dijo Brayan Álvarez, analista de renta variable en Casa de Bolsa.

En la OPA, según se estableció en el cuadernillo, los grupos Argos y Sura se comprometieron a adquirir 10,1% de las acciones de Nutresa, que tendrán un método de pago que implica una mezcla de acciones de Sura y de la llamada Sociedad Portafolio, o bien dar US$12 por acción.

Gráfico LR

Gráfico LREl porcentaje restante, que sumó 12,38%, le correspondía al Grupo Gilinski y a sus socios árabes. En este caso, según se convino en el Acuerdo de Madrid, tendrán que ser pagados a US$12 por acción a los minoritarios de Nutresa.

Si se supone que las 102 millones de acciones se pagaran a US$12 por acción, esto representaría $4,8 billones a una tasa de cambio de $3.900. Previamente, Jaime Gilinski había invertido cerca de $10 billones en las OPA con las que entró a las empresas paisas.

“Casi que 100% de las acciones quedarán en manos del Grupo de Gilinski, no sabemos la visión que tienen para la compañía o los planes a futuro más que lo que se habló hace unas semanas de las inversiones en Colombia”, agregó Alvarez.

Lo que viene ahora

El siguiente paso será esperar que la Bolsa de Valores de Colombia, BVC, revise las aceptaciones del proceso. Una vez informe el resultado de la OPA, se hará la adjudicación al siguiente día hábil. Los pagos deberán efectuarse en el tercer día laboral.

Brayan ÁlvarezAnalista de renta variable en Casa de Bolsa

“Gilinski ahora contaría con una participación superior a 96%, que podría aumentar, pues parte de las acciones que quedarían son de los que tienen los ETF en la compañía”.

Jahnisi CáceresAnalista de Renta Variable

“La revisión de las aceptaciones no tiene ningún efecto, a menos que algo pase, pero eso es otro tema aparte que no debería pasar en esta proceso de OPA”.

Si se realiza en pesos, la liquidación y compensación de las operaciones se llevarán a cabo a través del sistema de la Bolsa. Sin embargo, si se realiza en dólares, la liquidación se realizará directamente entre las partes involucradas.

Para esto, es necesario que la BVC revise las aceptaciones dada es la OPA, proceso que según Jahnisi Cáceres, analista de renta variable, es un trámite que no tendría una mayor implicación dentro del cierre de la OPA, pues solo se cuentan “cuántas de esas acciones adquiere el oferente” y añadió que “la revisión de las aceptaciones no tiene ningún efecto, a menos que algo pase, pero eso es otro tema aparte que no debería pasar en este proceso de OPA”. Una vez finalice el trámite, se llevará a cabo otro intercambio de acciones, en el que Sura y Argos cederán 10,1% de lo conseguido en la OPA al Grupo Gilinski. Con esto, después de más de cuatro décadas de historia, terminará parte del enroque que caracterizó al Grupo Empresarial Antioqueño, GEA, y que coincidencialmente arrancó con una permuta de acciones con Jaime Michelsen por los títulos que tenía en la Compañía Nacional de Chocolates.

A cambio, el Grupo Gilinski les entregará los títulos restantes de Sura y Sociedad Portafolio que aún permanecen bajo su poder, con lo que se marcaría la salida de estas compañías del GEA luego de más de 800 días desde que lanzó su primera OPA.

Lo que gana con Nutresa

La adquisición de la compañía multilatina le da al Grupo Gilinski presencia en 19 países con más de 47 plantas de producción. La empresa opera en nueve categorías distintas, lo que le otorga una participación significativa en el mercado colombiano, alcanzando 52,3% con más de 60 marcas en su cartera. El segmento de galletas, que incluye marcas como Noel, Tosh, Ducales y Festival, registró una facturación de $3,55 billones el año pasado, siendo la división con mayores ingresos dentro de la compañía.

En cuanto a los chocolates, la empresa tiene marcas como Jet, Corona, Choco Listo y La Especial, que generaron ingresos por $2,81 billones. Por su parte, la división de café alcanzó una facturación de $3,05 billones. En el sector de helados, con la marca Crem Helado, se alcanzaron ingresos por $856.100 millones, mientras que en Tresmontes Lucchetti, la facturación ascendió a $1,85 billones.

No hay comentarios.:

Publicar un comentario