AmazonGo es un Go y se transformará al por menor completamente

AmazonGo es un Go y se transformará al por menor completamente

La tienda sin caja se está lanzando, y la venta minorista nunca volverá a ser la misma .

Como el automóvil sin conductor es para la desaparición de taxistas y conductores de camiones, la visión artificial y el aprendizaje automático serán los responsables de la desaparición del cajero.

Walmart, Alibaba, Target: todos copiarán la tecnología de AmazonGo ahora.

AmazonGo está en vivo

AmazonGo está después de un año de pruebas beta y se lanzó esta semana en Seattle. Utiliza un combo de aprendizaje automático y visión artificial para realizar un seguimiento de lo que compran los compradores. Los consumidores ahora pueden esperar que esta tienda de conveniencia de tipo mega-7 Eleven sea la experiencia de venta minorista física más rápida y mejor hasta el moment

Eliminando la fricción de las líneas de pago

AmazonGo venderá alimentos frescos y kits de comida para los compradores en el camino mientras elimina las molestias típicas como las líneas de pago y espera. Literalmente es la experiencia de agarrar y llevar y años luz más allá de cualquier "autocomprobación" que pueda ver.

En la historia del comercio minorista, como futurista, puedo decir que este es un gran momento. Los chinos y los principales minoristas tratarán de replicar la experiencia del cliente sin problemas que Amazon está ofreciendo con AmazonGo.

Esto no es solo reinventar las compras de ladrillo y mortero, es la próxima era de satisfacción del consumidor en lugares urbanos ocupados.

Los algoritmos de AmazonGo están capacitados, y si Amazon tardó tanto en perfeccionar esta tecnología como para mostrárselo al público, sabe que va a ser difícil para Walmart, Target, Alibaba y otros encapsular realmente en la experiencia de sus clientes.

Recode

Recode

¿Qué tan rápido escala la conveniencia en la cuarta revolución industrial?

Sin embargo, como con la tecnología de autocontrol una vez que se activa; ¡Todos tienen que hacerlo!

La comodidad sin caja es una revolución , y eleva el estándar en lo que los consumidores esperan del comercio minorista físico.

También cambia el futuro de los trabajos minoristas, para siempre. Cuando esta tecnología se activa; el inicio de sesión móvil reemplaza la idea completa de tener que "pagar"; por lo tanto, esto no solo cambia la forma en que el personal almacena, sino que también automatiza el punto de venta que podría llevar a una era de recibo digital sin papel.

Amazon había anunciado el concepto de que es la tienda de Amazon Go , con fanfarrias en diciembre de 2016. Trece meses después, ¡aquí estamos finalmente!

Se espera ampliamente que Amazon transforme la venta minorista física en cualquier cantidad de tipos de ubicaciones físicas.

Amazon Go les permite a los clientes agarrar artículos y simplemente irse sin parar a pagar.

Bueno, por supuesto que está pagando, AmazonPrime le da muchas ventajas, después de todo; y si la velocidad es importante para los ciudadanos urbanos, AmazonGo tiene casi la garantía de tener éxito en venir pronto a una ciudad cercana. Incluso puedes estar hablando con Alexa en Amazon Alexa Glasses para navegar en la tienda.

Apenas 5 meses después de que Amazon adquiriera Whole Foods en el acuerdo de $ 13.500 millones, eso agregó 470 tiendas de ladrillo y mortero a su cartera de la noche a la mañana. La entrada de Amazon en el comercio minorista físico es, por lo tanto, cautelosa, calmada y calculada.

Es importante señalar que Amazon no utiliza reconocimiento facial como lo harán China (y Apple). Esta no es una tecnología invasiva.

Lo que muestra la tienda AmazonGo es cómo la necesidad de que los empleados estén presentes se reducirá significativamente en el futuro del comercio minorista.

Eso no solo es significativo para los costos, sino también para cómo la ciudad inteligente del futuro estará cada vez más automatizada.

La ciudad del futuro será automatizada

Piénselo, en solo 5 años estará Lyft o Uber sin conductor, y solo verá otros compradores como usted en muchas tiendas. Eso es solo en 2023, no importa la cantidad de robots, drones y tecnología ambiental inmersiva que verán en 2030.

Decir que AmazonGo ha sido un proyecto de hace cinco años sería quedarse corto. Los tecnólogos minoristas siempre han estado obsesionados con cómo mejorar la experiencia del cliente, y cada vez hay más evidencia de que los consumidores ya no necesitan a "vendedores". Toda la industria está lista para este cambio.

El mercado, la oficina, el transporte y la llegada de la robótica a la vida urbana dominante significan un cambio radical en cómo vivimos, vivimos y trabajamos en las ciudades. El comercio minorista y el transporte están en primera línea; banca, salud y educación serán los siguientes.

Hay una posibilidad bastante buena de que Amazon también quiera con ellos, ya que aumenta su capacidad para competir en el futuro del entretenimiento, la publicidad y la inteligencia artificial (Alexa) ahora.

Entonces, aunque AmazonGo es un pequeño paso adelante, es bastante significativo para el nuevo modelo de Retail.

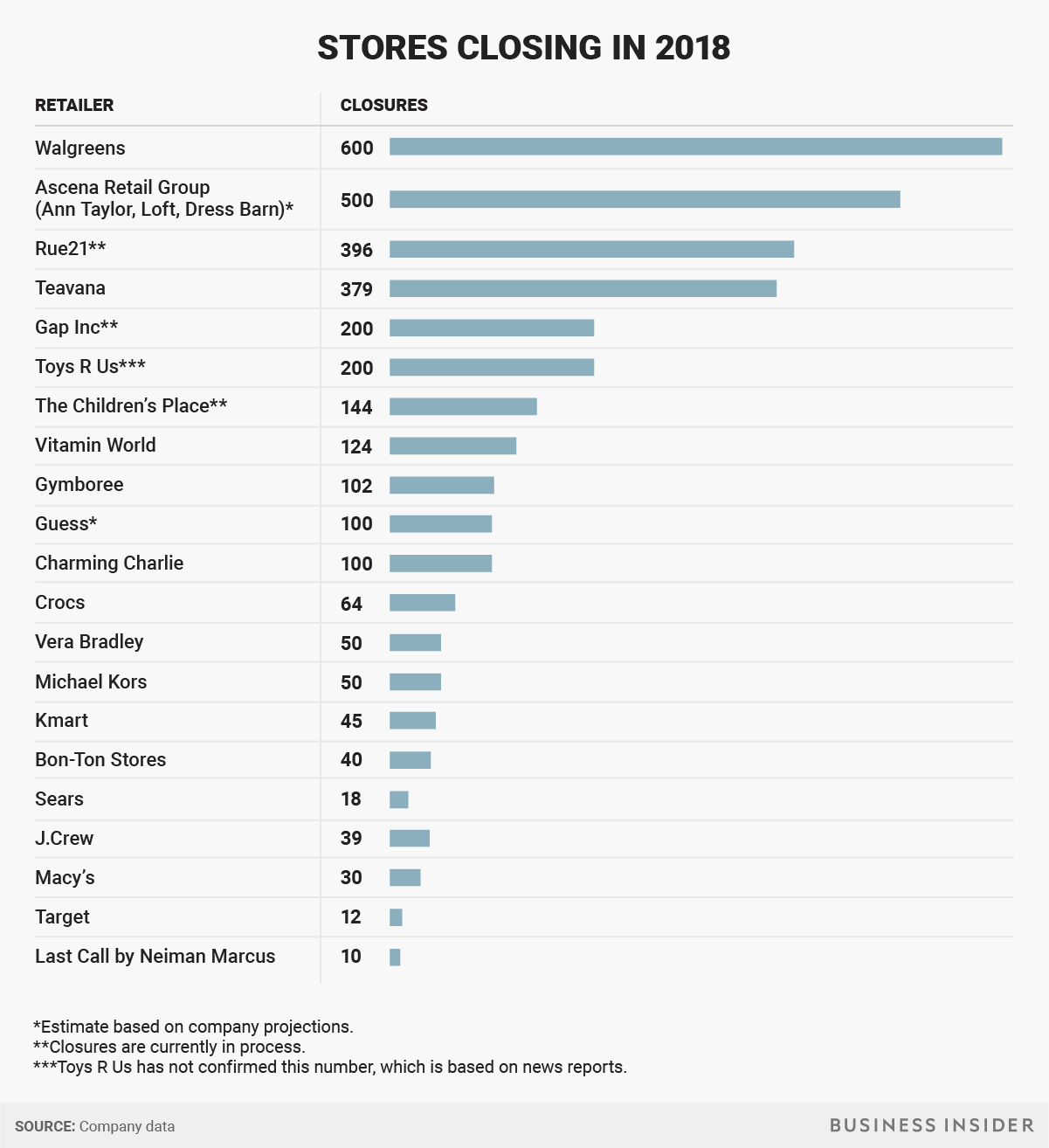

Es solo cuestión de tiempo antes de que gente como 7-Eleven y Starbucks tengan que seguir su ejemplo. Los robots vienen a Walmart y Target necesita duplicar para mantener el ritmo. Este no es un evento aislado o una idiosincrasia de Amazon; Walmart llegó tarde para perfeccionar la venta minorista en línea y les costó tal vez el futuro del comercio minorista.

Es un GO para Amazon y no está esperando a que nadie lo alcance.

Esto simplemente sucedió. Sin cajeros, sin registros y sin líneas .

Lo que comienza en Seattle, no se queda en Seattle.

Este post fue escrito gracias a mi entusiasmo como futurista. Pero necesito ayuda para seguir escribiendo.

Puede apoyar mis esfuerzos junto con todos mis conocimientos sobre el futuro de la tecnología con un compromiso mensual de membresía de $ 1 .Sígueme en Medium, como Futurista en residencia.

Siguiendo

Michael K. Spencer

Futurista que escribió 750 artículos de LinkedIn sobre tecnología, futuro del trabajo y futuro del comercio minorista. Ayúdame a escribir en Medium: www.patreon.com/michaelkevinspencer

AmazonGo es un Go y se transformará al por menor completamente

La tienda sin caja se está lanzando, y la venta minorista nunca volverá a ser la misma .

Como el automóvil sin conductor es para la desaparición de taxistas y conductores de camiones, la visión artificial y el aprendizaje automático serán los responsables de la desaparición del cajero.

Walmart, Alibaba, Target: todos copiarán la tecnología de AmazonGo ahora.

AmazonGo está en vivo

AmazonGo está después de un año de pruebas beta y se lanzó esta semana en Seattle. Utiliza un combo de aprendizaje automático y visión artificial para realizar un seguimiento de lo que compran los compradores. Los consumidores ahora pueden esperar que esta tienda de conveniencia de tipo mega-7 Eleven sea la experiencia de venta minorista física más rápida y mejor hasta el moment

Eliminando la fricción de las líneas de pago

AmazonGo venderá alimentos frescos y kits de comida para los compradores en el camino mientras elimina las molestias típicas como las líneas de pago y espera. Literalmente es la experiencia de agarrar y llevar y años luz más allá de cualquier "autocomprobación" que pueda ver.

En la historia del comercio minorista, como futurista, puedo decir que este es un gran momento. Los chinos y los principales minoristas tratarán de replicar la experiencia del cliente sin problemas que Amazon está ofreciendo con AmazonGo.

Esto no es solo reinventar las compras de ladrillo y mortero, es la próxima era de satisfacción del consumidor en lugares urbanos ocupados.

Los algoritmos de AmazonGo están capacitados, y si Amazon tardó tanto en perfeccionar esta tecnología como para mostrárselo al público, sabe que va a ser difícil para Walmart, Target, Alibaba y otros encapsular realmente en la experiencia de sus clientes.

Recode

Recode¿Qué tan rápido escala la conveniencia en la cuarta revolución industrial?

Sin embargo, como con la tecnología de autocontrol una vez que se activa; ¡Todos tienen que hacerlo!

La comodidad sin caja es una revolución , y eleva el estándar en lo que los consumidores esperan del comercio minorista físico.

También cambia el futuro de los trabajos minoristas, para siempre. Cuando esta tecnología se activa; el inicio de sesión móvil reemplaza la idea completa de tener que "pagar"; por lo tanto, esto no solo cambia la forma en que el personal almacena, sino que también automatiza el punto de venta que podría llevar a una era de recibo digital sin papel.

Amazon había anunciado el concepto de que es la tienda de Amazon Go , con fanfarrias en diciembre de 2016. Trece meses después, ¡aquí estamos finalmente!

Se espera ampliamente que Amazon transforme la venta minorista física en cualquier cantidad de tipos de ubicaciones físicas.

Amazon Go les permite a los clientes agarrar artículos y simplemente irse sin parar a pagar.

Bueno, por supuesto que está pagando, AmazonPrime le da muchas ventajas, después de todo; y si la velocidad es importante para los ciudadanos urbanos, AmazonGo tiene casi la garantía de tener éxito en venir pronto a una ciudad cercana. Incluso puedes estar hablando con Alexa en Amazon Alexa Glasses para navegar en la tienda.

Apenas 5 meses después de que Amazon adquiriera Whole Foods en el acuerdo de $ 13.500 millones, eso agregó 470 tiendas de ladrillo y mortero a su cartera de la noche a la mañana. La entrada de Amazon en el comercio minorista físico es, por lo tanto, cautelosa, calmada y calculada.

Es importante señalar que Amazon no utiliza reconocimiento facial como lo harán China (y Apple). Esta no es una tecnología invasiva.

Lo que muestra la tienda AmazonGo es cómo la necesidad de que los empleados estén presentes se reducirá significativamente en el futuro del comercio minorista.

Eso no solo es significativo para los costos, sino también para cómo la ciudad inteligente del futuro estará cada vez más automatizada.

La ciudad del futuro será automatizada

Piénselo, en solo 5 años estará Lyft o Uber sin conductor, y solo verá otros compradores como usted en muchas tiendas. Eso es solo en 2023, no importa la cantidad de robots, drones y tecnología ambiental inmersiva que verán en 2030.

Decir que AmazonGo ha sido un proyecto de hace cinco años sería quedarse corto. Los tecnólogos minoristas siempre han estado obsesionados con cómo mejorar la experiencia del cliente, y cada vez hay más evidencia de que los consumidores ya no necesitan a "vendedores". Toda la industria está lista para este cambio.

El mercado, la oficina, el transporte y la llegada de la robótica a la vida urbana dominante significan un cambio radical en cómo vivimos, vivimos y trabajamos en las ciudades. El comercio minorista y el transporte están en primera línea; banca, salud y educación serán los siguientes.

Hay una posibilidad bastante buena de que Amazon también quiera con ellos, ya que aumenta su capacidad para competir en el futuro del entretenimiento, la publicidad y la inteligencia artificial (Alexa) ahora.

Entonces, aunque AmazonGo es un pequeño paso adelante, es bastante significativo para el nuevo modelo de Retail.

Es solo cuestión de tiempo antes de que gente como 7-Eleven y Starbucks tengan que seguir su ejemplo. Los robots vienen a Walmart y Target necesita duplicar para mantener el ritmo. Este no es un evento aislado o una idiosincrasia de Amazon; Walmart llegó tarde para perfeccionar la venta minorista en línea y les costó tal vez el futuro del comercio minorista.

Es un GO para Amazon y no está esperando a que nadie lo alcance.

Esto simplemente sucedió. Sin cajeros, sin registros y sin líneas .

Lo que comienza en Seattle, no se queda en Seattle.

Este post fue escrito gracias a mi entusiasmo como futurista. Pero necesito ayuda para seguir escribiendo.

Puede apoyar mis esfuerzos junto con todos mis conocimientos sobre el futuro de la tecnología con un compromiso mensual de membresía de $ 1 .Sígueme en Medium, como Futurista en residencia.

Siguiendo

Michael K. Spencer

Futurista que escribió 750 artículos de LinkedIn sobre tecnología, futuro del trabajo y futuro del comercio minorista. Ayúdame a escribir en Medium: www.patreon.com/michaelkevinspencer