Transformación en los hábitos de compra de los hogares colombianos

Noticia seleccionada por América Retail: Katherine Palacios

-10 noviembre, 2023

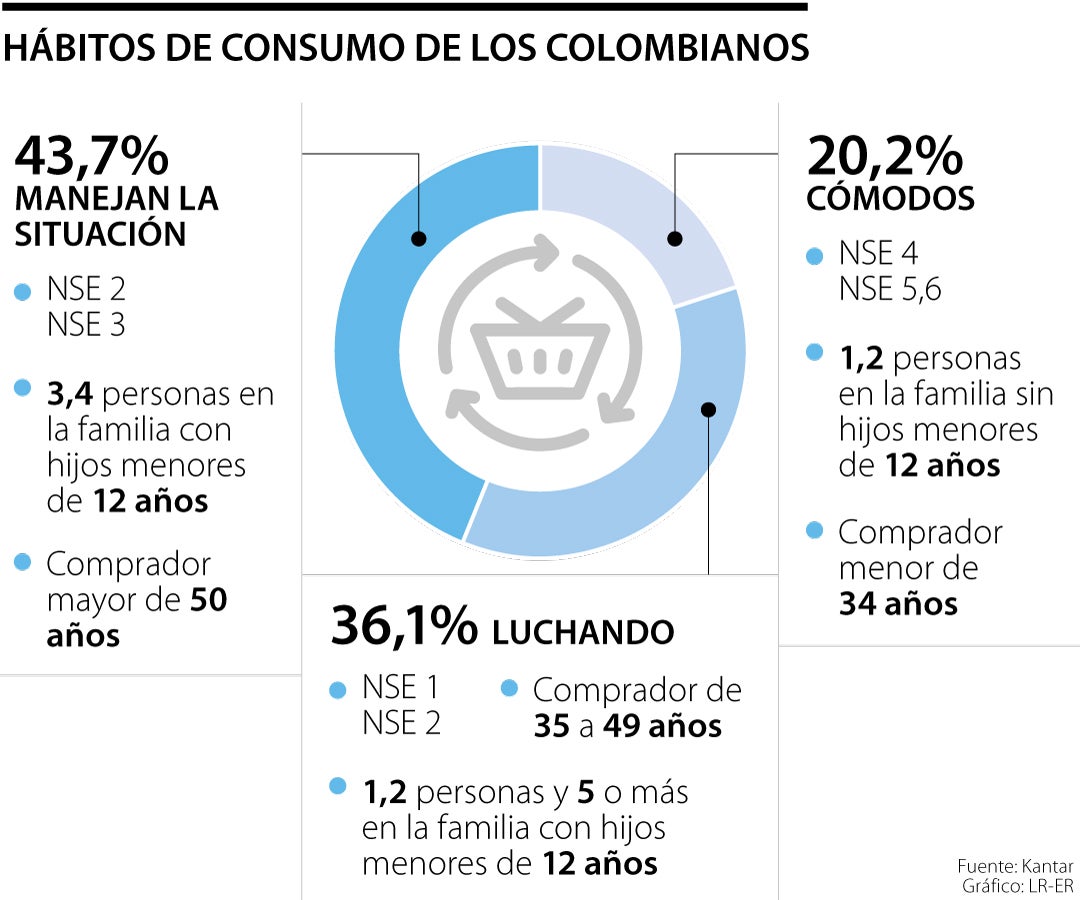

Transformación en los hábitos de compra de los hogares colombianos, el Consumer Insights, un estudio de la división Worldpanel, ha arrojado luz sobre la evolución de los hábitos de compra y el perfil demográfico de los hogares colombianos, basándose en una muestra representativa de 10 millones de hogares en 60 ciudades del país.

Según el informe, se ha observado una estabilidad de precios a corto plazo que ha motivado a los compradores a aumentar su frecuencia de compra, generando un incremento del 3% en el volumen de compras en comparación con el trimestre anterior.

El estudio resalta la mayor frecuencia de compra y la participación histórica de las tiendas de descuento, que ahora ocupan el 25% del mercado total de compras, reflejando un crecimiento del 7% desde el primer semestre de 2020.

Vea: Grupo Éxito, crecimiento del 5% en ingresos hasta septiembre

Jaime García, country manager de Kantar Colombia, señaló que el discounter se ha convertido en el canal más importante para el gasto de las personas, representando el 23%, desplazando a otros canales. Esto ha afectado las ventas de tiendas y minimercados, que han disminuido un 14% en lo que va del año, especialmente debido al aumento de dos dígitos en la canasta básica del hogar. Las tiendas de barrio también experimentarán una pérdida del 12% en la frecuencia de compra a largo plazo.

Cambio en el Canal Tradicional

Aunque el canal tradicional, como las tiendas de barrio, sigue siendo el más importante para los colombianos, ha disminuido su participación. Hace tres años, representaba el 37% del gasto, pero ahora ha bajado al 29%.

Razones de Compra y Estrategias de Mercado

Las razones de compra se dividen en un 38% por el uso recurrente del producto en el hogar, un 31% por la novedad del producto y un 30% por mejores precios (promociones). Los colombianos han aumentado en un 41% sus gastos en comercio electrónico, pero las ventas en sitios web de grandes comercios siguen siendo dominantes.

En el mercado de hard discount en Colombia, destacan empresas como D1 y Ara, que están ganando terreno con precios competitivos. El informe destaca cuatro palancas para aumentar las ocasiones de compra en los hogares: ampliar categorías, entender rutinas del comprador, identificar momentos clave y enfocarse en la innovación más allá del lanzamiento de productos. Menos del 10% de las innovaciones en Colombia tienen éxito, lo que destaca la importancia de una estrategia de innovación más efectiva. Según publica Mall & Retail

Susana Martín Reviejo apostó por la franquicia de Dia como vía para impulsar su propio negocio.

Susana Martín Reviejo apostó por la franquicia de Dia como vía para impulsar su propio negocio.

Tiendas 3BCréditos: TW: @VideosFacil2022

Tiendas 3BCréditos: TW: @VideosFacil2022

Antioquia cuenta con cuatro centros de distribución los cuales atienden a tiendas en todo el departamento.

Antioquia cuenta con cuatro centros de distribución los cuales atienden a tiendas en todo el departamento.