Todos los gobiernos populares de distrito, condado (ciudad), todos los departamentos del gobierno municipal y todas las unidades directamente afiliadas:

El “Plan de acción quinquenal de desarrollo minorista nuevo de Hangzhou (2019-2023)” ha sido aprobado por el gobierno municipal y ahora se lo ha enviado a usted. Organícelo e impleméntelo con cuidado.

Oficina General del Gobierno Popular Municipal de Hangzhou

26 de diciembre de 2019

Los medios especializados en retail en occidental no está hablando del “Plan Hangzhou horizonte 2022”. Cambiará la historia del retail. Y sobre todo cambiará las formas de consumo a nivel mundial. Primero Hangzhou, luego la China Continental, luego, el mundo.

Detrás está el partido Comunista de China, el Gobierno Popular Municipal de Hangzhou, y… entre otros, Alibaba.

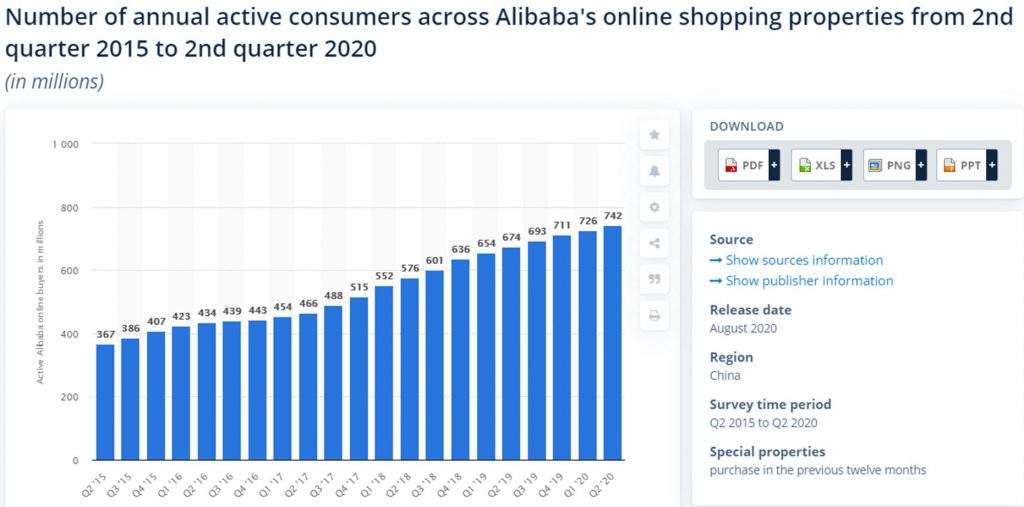

Alibaba aspira a ser la quinta economía del mundo en 2036, servir productos a 2.000 M de consumidores y creará 100 millón de empleos, como ya expliqué. Y para ello es clave el Plan Hangzhou.

Alibaba no es un retailer, ni siquiera es un ecosistema en torno a los consumidores, ni siquiera es una empresa guiada por el Gobierno comunista chino (que lo es: muchos de sus altos directivos son miembros del partido único, el gran partido comunista chino. Jack Ma, el ultramillonario creador de Alibaba es un fiel miembro del partido comunista de los trabajadores chinos. Alibaba entre otras cosas , ha desarrollado app´s para promover la doctrina del actual líder chino entre la población.

Alibaba tiene su sede en Hangzhou. El Gobierno Chino a elegido Hangzhou para crear la primera ciudad de la economía digital. Y más concretamente: “la ciudad guía del nuevo retail”.

El documento dice: “el nuevo comercio minorista se centra en los consumidores, con el objetivo de mejorar la experiencia del consumidor y la eficiencia operativa, impulsado por tecnologías como big data, inteligencia artificial y computación en la nube, y respaldado por un sistema de cadena de suministro inteligente, para enfatizar el mercado de bienes de personas. Lograr un formato de negocio pan-retail que integre profundamente los servicios en línea y la experiencia fuera de línea. Con la introducción del nuevo concepto de venta minorista, han surgido uno tras otro varios formatos de venta minorista nuevos, que han jugado un papel positivo en la estimulación del consumo. Como fuente estratégica para el desarrollo de nuevas tiendas minoristas, Hangzhou debe tomar la iniciativa en el país y desempeñar un papel demostrativo. Los departamentos gubernamentales deben regular y orientar aún más el desarrollo de nuevas tiendas minoristas”.

China es ya el mercado más grande del universo retail, y sin duda será el más influyente. Y de la misma forma que durante décadas, los mercados anglosajones (sobre todo el de Estados Unidos y el del Reino Unido) marcaron las tendencias en las formas de consumo de todo el mundo, en las próximas décadas lo hará China. Y el rumbo del retail chino lo determinará, en gran parte, un plan gestado en las oficinas del partido comunista chino.

El plan pretender convertir Hangzhou en una “área de demostración líder” y un “área de aglomeración de alto nivel” para el nuevo comercio minorista en todo el país, conduce a un mejor uso del consumo para el crecimiento económico El papel de la piedra de lastre. Mantenga en alto el gran estandarte de la nueva era del socialismo de Xi Jinping. La nueva área de producción estándar para minoristas.

El gran plan para la trasformación real del retail chino, y por ende el retail mundial, busca “Mantener en alto el gran estandarte de la nueva era del socialismo de Xi Jinping”.

China es un país de más de mil millones de consumidores. Aproximadamente uno de cada 7 consumidores del mundo, Un país cuyo retail en verdad está controlado por unas pocas empresas, básicamente Alibaba, Jd.com, Pindudoduo, Suning..etc. Unas pocas tienen en control de toda la información de las formas de consumo, y por tanto toda la información del comportamiento de todas las marcas, tanto nacionales como (y sobre todo) internacionales. El partido comunista chino no solo no es informado de los planes estratégicos de todos los grandes retailers chinos, sino que precisan su aprobación para llevarse a cabo.

Y por supuesto el gobierno, está detraás de los gigantes tecnológicos chinos, entre ellos, como digo, Alibaba. Llevan desde principios de los 90 creando el “gran desarrollo de internet chino”. Un disidente chino revela al New Yorker: “Mientras los ejecutivos sigan la línea del Partido y vigilen sus propias organizaciones, las empresas recibirán permiso para prosperar. Pero si hay transgresiones, el Partido apuntará a los líderes de las empresas, incluso a personas tan famosas como Liu o el fundador de Alibaba, Jack Ma, o Wu Xiaohui, el multimillonario director ejecutivo de Anbang, una de las mayores aseguradoras del país, quien, en mayo, fue condenada a dieciocho años de prisión tras ser condenada por fraude y malversación”.

El Plan Hangzhou horizonte 2022, habla de lo que sucederá en 2023: Hangzhou será ya la “Nueva Ciudad de Demostración Minorista”. Indica que el epítome de este nueva geografía del supraretail será la calle peatonal de alta calidad Hubin Road y la Calle Comercial Internacional Yan’an Road como núcleo, los bloques comerciales clave y los complejos comerciales a gran escala se concentran en múltiples áreas, comunidades, distritos comerciales y aldeas clave. El nuevo patrón de desarrollo minorista de “una ciudad, dos núcleos, múltiples áreas y múltiples puntos” cubierto por múltiples puntos de venta. Logra el objetivo de “cinco lotes:

Cultivar un lote de nuevos pilotos de demostración minorista. Concéntrese en la construcción de más de 20 nuevos bloques de demostración minorista, cultive 100 nuevas empresas minoristas de demostración, construya 400 tiendas inteligentes comunitarias y lance 4000 dispositivos de pago facial.

Cree un lote de nuevos sistemas de cadena de suministro minorista. Construya activamente un nuevo y moderno sistema de cadena de suministro minorista y cultive 20 nuevas empresas de plataforma de cadena de suministro minorista.

Actualizar un lote de nuevas instalaciones de tecnología minorista. El desarrollo de tecnologías clave para el nuevo comercio minorista se usa ampliamente en el campo comercial; se construyen 10 instalaciones comerciales y áreas de experiencia para el desarrollo de nuevos minoristas en círculos comerciales, comunidades y áreas rurales.

Exportar un lote de nuevos estándares de desarrollo minorista. Explore el establecimiento de nuevos estándares de definición de minoristas, reglas de la industria, indicadores estadísticos y sistemas de evaluación, y Hangzhou se ha convertido en un destino para nuevas experiencias de desarrollo minorista y estándares de construcción.

Establecer un grupo de nuevos líderes minoristas. Básicamente, establecer un nuevo sistema de formación e introducción de talentos minoristas, y cultivar 100 nuevos talentos líderes en el sector minorista.

El plan también habla de la necesidad de “nuevas políticas de soporte minorista” donde haya proyectos de cooperación entre empresas líderes en línea y empresas tradicionales de comercio y minoristas (Alibaba ha integrado a casi 1.5 millones de tiendas de barrio chino en su ecosistema). Centrarse en la construcción de un nuevo comercio experiencial inteligente, apoyar la actualización inteligente de los centros comerciales y supermercados físicos, apoyar la transformación inteligente de bloques comerciales y la construcción de nuevas calles de demostración minorista, apoyar el establecimiento de tiendas de experiencias fuera de línea en plataformas de comercio electrónico y apoyar la actualización inteligente de las tiendas de conveniencia de la comunidad.

Hace muy poco, Zhou Jiangyong, miembro del Comité Permanente del Comité del Partido Provincial de Zhejiang y Secretario del Comité del Partido Municipal de Hangzhou, presentó a Hangzhou como la “Primera Ciudad de la Economía Digital“, Hangzhou ha logrado una reversión en forma de V bajo el impacto de la epidemia en virtud de su economía digital

El Gobierno chino ha apostado su futuro a la economía digital, y ha elegido Hangzhou como la ciudad guía de ese desarrollo. La ciudad que vio nacer a Alibaba, y donde 21 años después tiene su sede central. La ciudad donde tiene su sede central el mayor retailer de la nación, el retailers que será la quinta economía del mundo en 2036. Un retailer que basa todo su negocio en el comercio electrónico (allá donde queda registrado todos los movimientos de consumo). Un retailer que tiene casi 750 millones de consumidores, la mayoría chinos, lo que quiere decir que Alibaba está dentro de más del 90% de los hogares chinos (sabe lo que ahí adentro sucede, por sus formas de consumo). Y si lo sabe Alibaba, ¿lo sabrá el Partido comunista chino del que casualmente es miembro el padre fundador de Alibaba? Partido que casualmente es el partido único por orden del Gobierno Chino.

Fuente: Statista

El Gobierno Chino claramente quiere que su población compre digitalmente. Por muchas razones positivas que tienen que ver con el progreso de una sociedad, pero también por el control de la información.

Zheng Yongbiao, subdirector de la Oficina de Comercio Municipal de Hangzhou, dijo en una entrevista que este es un proyecto que cambiará la historia del consumo. Cree que la economía digital surgida en Hangzhou, y toda la provincia de Zhejiang, entre otras cosas se desarrollará vertiginosamente con el crecimiento del comercio electrónico. Casi el 80% del comercio electrónico chino está en manos de 3 empresas. Más del 90% de los hogares chinos consumen habitualmente en esas tres empresas digitales. Es un tripolio.

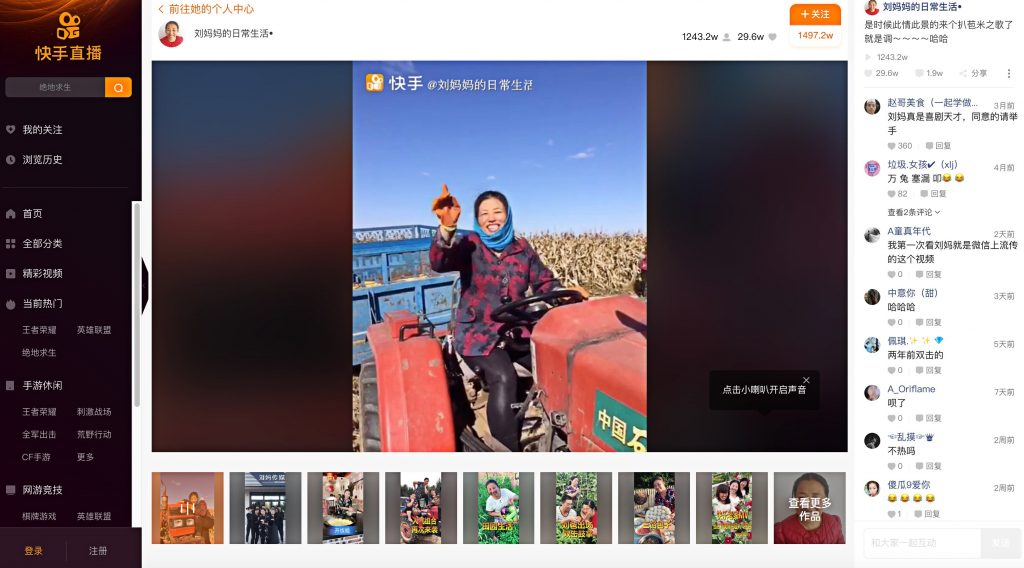

Fuente: NEXT

El plan también habla de que “Cuanto más corta sea la cadena de suministro, más rápido”. Eso significará la “colonización” de las grandes urbes por parte de la última milla, con decenas de miles de microalmacenes en el interior de las ciudades (lo que hará que la huella contaminante de la economía digital se acerque a las puertas de los hogares de los consumidores).

JD.com, uno de los tres del tripolio, tiene más de 750 almacenes con un total de aproximadamente 18 millones de metros cuadrados (nadie en el mundo tiene algo semejante).

El plan que pretende cambiar las formas de consumo de uno de cada siete pobladores de este planeta, en primera fase (luego llegará el resto), y que los medios especializados en retail en occidente ignoran, increíblemente ausentes ante el que pretender ser el plan transformacional más importante de la historia del retail, dice:

Tareas principales.

- Promover que el 80% de los grandes almacenes y supermercados establezcan etiquetas electrónicas, sistemas de cajeros inteligentes y sistemas de membresía en línea, establecer plataformas de comercio en línea y desarrollar servicios de distribución dentro de un cierto radio y servicios de entrega urgente para clientes en diferentes lugares.

- Promover el diseño de tienda inteligente, basado en la escena y experiencial del comercio físico a gran escala y las empresas minoristas; promover el establecimiento de contenedores no tripulados las 24 horas y tiendas de conveniencia no tripuladas.

- Promover la construcción de tiendas comunitarias de experiencias inteligentes en línea y fuera de línea altamente integradas, enfocándose en apoyar las tiendas de conveniencia de la comunidad inteligentes y experimentales con un área comercial de más de 200 metros cuadrados, y darse cuenta de la experiencia de tienda de los residentes de la comunidad, los pedidos en línea y la entrega cercana.

- Promover la construcción de gabinetes inteligentes de entrega de alimentos frescos en distritos residenciales de nueva construcción con una población de más de 5,000 personas,

- Promover la apertura de tiendas físicas fuera de línea para más de 10 marcas de productos en línea de mayor venta. Promocione 30 marcas de productos en línea de gran venta para lanzar promociones temporales en tiendas emergentes sin conexión.

- Vinculación de dos niveles ciudad, distrito (condado, ciudad), con distritos y condados (ciudades) como principales, llevar a cabo la planificación y el diseño de nuevos formatos comerciales. Todos los distritos y condados (ciudades) deben conectarse activamente con los planes de desarrollo de varias nuevas empresas líderes minoristas y hacer un uso completo de los recursos de espacio comercial existentes para reservar espacio para nuevos diseños de negocios minoristas.

- Promover el desarrollo de nuevos formatos de venta minorista en las zonas rurales, implementar el comercio electrónico rural en las zonas rurales y orientar la nueva venta minorista para que se extienda de las ciudades a las zonas rurales.

Y es especialmente interesante el punto número 4 del plan. Habla del desarrollo de líderes de este nuevo retail:

(4) Proyecto de construcción de nuevo sistema de talento minorista.

- Centrarse en la introducción de nuevos talentos minoristas. Aclarar la dirección de la introducción de nuevos talentos minoristas y establecer un catálogo de talentos en escasez para nuevos minoristas. Concéntrese en presentar talentos estratégicos de comercio electrónico, socios de comercio electrónico y nuevos talentos de minoristas físicos. Cultivar e identificar un grupo de nuevos líderes minoristas. Para los nuevos talentos minoristas calificados, se darán tratamientos preferenciales tales como asentamiento prioritario, subsidios de vivienda, educación de los niños, seguridad médica, etc., con referencia a las regulaciones pertinentes. [Unidad responsable: Oficina Municipal de Comercio, gobiernos de distrito y condado (ciudad)]

- Establecer un sistema de formación de talentos multinivel. De acuerdo con los estándares de capacitación para los talentos gerenciales, docentes, habilidades y emprendedores, establecer y mejorar un nuevo sistema de capacitación de talentos minoristas que sea guiado por el gobierno, liderado por empresas y participación socializada. Promover el establecimiento conjunto de bases de formación de talentos por parte de empresas y universidades, y desarrollar conjuntamente la formación de nuevos talentos en habilidades profesionales del retail. [Unidad responsable: Oficina Municipal de Comercio, gobiernos de distrito y condado (ciudad)]

Igual es interesante el punto 5, que se centra en: “Proyecto de promoción del nuevo modelo de desarrollo de retail”. El cual en su subpunto 4 dice:

Incrementar el apoyo a las políticas

Organizar una cierta cantidad de fondos para respaldar el desarrollo de nuevos minoristas cada año, principalmente para que las empresas líderes en línea expandan nuevos formatos minoristas fuera de línea, y promover proyectos de cooperación entre empresas líderes en línea y empresas minoristas de comercio tradicional. (les recuerdo las casi 1.5 millones de tiendas de barrio que están integradas en el ecosistema Alibaba, como les he explicado en numerosas ocasiones en mi blog)

(1) Apoyar la construcción de nuevos negocios experienciales inteligentes.

Desarrollo de área comercial es de más de 3000 metros cuadrados con sistema de caja registradora inteligente utilizado en su totalidad, y con un almacén frontal utilizado para el servicio de entrega en un radio de 3 kilómetros que debe representa más del 10% del área comercial tota, y con un volumen de transacciones de pedidos en línea que alcance la facturación total Más del 30% . Recibirán fondos de apoyo de no más de 1 millón de yuanes.

3) Apoyar la transformación inteligente de bloques comerciales y la construcción de nuevas calles de demostración minorista.

Alentar a los distritos comerciales de la ciudad a llevar a cabo una transformación inteligente, y para cada distrito que se identifique como una nueva calle de demostración minorista, se otorgará un fondo de apoyo único de 2 millones de yuanes. Los estándares de certificación y las reglas de implementación se formularán por separado.

(4) Admite plataformas de comercio electrónico para abrir tiendas de experiencias fuera de línea.

Brindar soporte a las tiendas de experiencias fuera de línea abiertas por plataformas de comercio electrónico con un volumen de transacciones anual de más de 3 mil millones de yuanes. Entre ellos, aquellos que abran un área comercial de 200 metros cuadrados (inclusive) a 500 metros cuadrados recibirán fondos de apoyo de no más de 200,000 yuanes; para aquellos con un área comercial de 500 metros cuadrados (inclusive) a 2000 metros cuadrados, no se entregarán más de 400,000 yuanes a cada familia. Se entregarán fondos de apoyo de 600.000 RMB a cada familia con un área comercial de 2.000 metros cuadrados o más.

(5) Apoyar la actualización inteligente de las tiendas de conveniencia de la comunidad.

Y el plan termina:

Este plan se implementará a partir de la fecha de emisión y tendrá vigencia hasta el 31 de diciembre de 2023. La Dirección Municipal de Comercio es la encargada de organizarlo e implementarlo.

Autor: Laureano Turienzo. Consultor & Asesor empresas retail

2017-2019: 200 conferencias con más de 50.000 asistentes de 15.000 empresa del Retail, y «one to one» con directivos de empresas líderes en 32 países.

He asesorado, o han contratado mis servicios de asesoría, 7 de los 10 principales retailers de Iberoamérica y más de 80 empresas e instituciones en estos 3 años. He ayudado a más de 100 empresas a su transformación estratégica

lturienzo@asociacion-retail.com

FUENTE: UBS Evidence Lab

FUENTE: UBS Evidence Lab FUENTE: UBS Evidence Lab

FUENTE: UBS Evidence Lab FUENTE: UBS Evidence Lab

FUENTE: UBS Evidence Lab FUENTE: UBS Evidence Lab

FUENTE: UBS Evidence Lab FUENTE: UBS Evidence Lab

FUENTE: UBS Evidence Lab